Dicen que una crisis termina hasta que uno aprende de ella. Si ese es el caso, queda un largo camino por recorrer. La respuesta de la sociedad y de los gobernantes a la crisis que nos aqueja ha sido una colección de lugares comunes y reacciones reflejo con la que todos evaden la parte proporcional de culpa que les toca.

Hoy nadie se acuerda de los excesos; nadie reconoce haber sido presa de su codicia; nadie concede la generosidad del periodo del cual venimos; nadie acepta haber creído inocentemente en niveles de precios que, se ve a la luz de la debacle, carecían de sentido; nadie reconoce haber admirado y creído ciegamente en los banqueros y manejadores de hedge funds, a quienes se pensaba capaces de engendrar riqueza de la nada bajo esquemas que nunca fueron ni comprensibles ni razonables. Mucha gente piensa que una crisis así tuvo que ser culpa de alguien; seguramente fue orquestada; claramente mi pérdida es la ganancia de otros que hoy se frotan las manos, como los villanos de las caricaturas, al contar el producto del botín pillado. El peligro de esta monomanía es que eludimos confrontar las causas reales y nos negamos la posibilidad de aprender. Nos impedimos identificar el origen de la crisis para hacer ajustes sensatos y empezar –entonces– el lento proceso de recuperación.

Al analizar las causas de la crisis hay que evitar, también, caer en la fantasía de pensarnos capaces de evitarlas del todo. Podemos estar seguros de que volverán a ocurrir porque eso es lo que ha pasado en los últimos siglos. Con suerte, si hacemos una lectura correcta de las causas, podremos evitar que las medidas “correctivas” sean más bien agravantes. Podremos entender con mayor claridad qué señales nos empezarán a dar indicios de que se está tocando fondo. No podemos aspirar a mucho más que eso.

En mi opinión, una crisis de tal alcance sólo puede ocurrir cuando se conjuntan una serie de elementos en lo que acaba siendo algo así como una tormenta perfecta. Por una parte, estamos sufriendo las consecuencias de que haya reventado una burbuja como muchas que se han desarrollado a lo largo de la historia. Esta, sin embargo, ha tenido un efecto particularmente devastador por cuatro motivos. Primero, porque ocurrió en una clase de activo gigantesca: el mercado de bienes raíces estadounidense. Segundo, porque la artificial sensación de riqueza provocada por el encarecimiento de los inmuebles generó una propensión irracional y excesiva a consumir. Tercero, porque los bienes raíces en general, y el flujo del pago de hipotecas en particular, era el principal colateral que respaldaba al colosal mercado mundial de instrumentos de crédito. Cuarto, porque la intermediación financiera había alcanzado una dimensión desproporcionada en relación con el tamaño de la economía.

Hubo al menos cinco circunstancias que influyeron para crear la tormenta perfecta. Primero, el hecho de que la economía mundial viniera de un periodo de crecimiento económico engañoso, por su duración. Segundo, la gradual derogación de la Ley Glass-Steagall a lo largo de los últimos treinta años, lo cual permitió que los bancos comerciales tomaran mucho más riesgo. Tercero, la incorporación de China a la economía mundial, lo cual generó incontables mitos y expectativas fantásticas. Cuarto, la resistencia que el mercado inmobiliario había mostrado, aun en los años del estallido de otra burbuja, la llamada dot com (las empresas de internet) a principios de esta década. Quinto, la arrogante certeza desarrollada por las autoridades y Wall Street de que se había logrado implementar herramientas infalibles para manejar riesgo.

Dominando el riesgo

Empecemos por este último factor. Me parece que se ha arraigado el mito de que Wall Street jugaba ruleta rusa en forma deliberada, de que estaban conscientes de los absurdos riesgos que tomaban en sus libros. Pocas cosas tienen menos sentido. Sin restarle culpa a la petulancia de Wall Street, no perdamos de vista que los bancos y casas de bolsa han sido los grandes perdedores. No olvidemos tampoco que las propias autoridades financieras creyeron y promovieron la infalibilidad que provenía de combinar el poder de las computadoras modernas y la “destreza” de los analistas con la idea –hoy absurda– de que es posible comprimir la realidad en un modelo matemático. Más aún, banqueros centrales y reguladores propagaban la idea de que los comportamientos extremos en los mercados eran casi imposibles, pues una política monetaria oportuna y una regulación moderna lo impedirían. Se llegó a pensar que, a partir de la detallada observación del comportamiento de diferentes variables en el pasado, era posible construir modelos que nos blindaran del riesgo.

Hubo tres herramientas que propiciaron esa falsa sensación de seguridad: los Credit Default Swaps (conocidos como CDS), las monolines y los procesos de bursatilización o titularización.

Los CDS fueron inventados en 1997 por banqueros de JP Morgan que los idearon como un tipo de seguro que cubre el riesgo de que quien emite un bono no lo pague. Este instrumento permite que cualquier individuo, banco o institución financiera se cubra del riesgo de default (por ejemplo, que el emisor de un bono no tenga recursos para pagar).

La creación de este instrumento se convirtió en una especie de solución instantánea a muchos problemas. Primero, para los bancos y otras entidades financieras. Cuando los bancos prestan tienen que tener reservas en caso de incumplimiento del deudor. Mientras más malo sea el historial de crédito del deudor, más se cobra por el préstamo, pero también tiene que reservar más. Al cubrirse del riesgo comprando un CDS, el banco puede reservar menos y utilizar su capital en forma más eficiente. Esto provocó que el mercado de papel de baja calidad creciera exponencialmente, pues permitió que muchos inversionistas tomaran mayor riesgo al comprar préstamos o bonos de menor calidad crediticia, cubriéndose parcialmente con CDS. Sin duda, eso generó enormes oportunidades de negocio, pues hay muchas más emisiones de baja que de alta calidad.

En un mundo óptimo, sin embargo, el costo del seguro (es decir, el precio del CDS) debió haber sido más alto. Hoy sabemos que los modelos que se utilizaron para determinar el tamaño de la “prima de seguro” no eran adecuados porque no consideraban un componente relevante: el del riesgo “sistémico”. ¿A qué me refiero con este término? Intentaré explicarlo con un ejemplo un tanto tétrico.

Imagine el caso de una pequeña aseguradora que en 2000 se hubiera dedicado a vender pólizas de seguro de vida, y cuyo principal mercado estuviera en Nueva York. Imagine, también, que esta aseguradora hubiera empezado a vender enormes primas de seguro a gente joven de altos ingresos que trabajaba en el sector financiero en esa ciudad. Suponga que la empresa contrató a un vendedor que logró vender pólizas a ejecutivos de una empresa ubicada en el World Trade Center. Imagine que el negocio total de esa empresa estaba constituido por diez mil pólizas, quinientas de las cuales (5%) eran seguros a estos ejecutivos. La aseguradora se reaseguró siguiendo tablas actuariales normales que le indicaban que la probabilidad de que uno de esos quinientos jóvenes muriera era mínima. Sin embargo, ocurrió la tragedia del 11 de septiembre y los quinientos hombres murieron a la vez. La pequeña aseguradora no consideraba la posibilidad de “riesgo sistémico” y quebró.

Los modelos para determinar los precios de los CDS no consideraban la posibilidad del colapso simultáneo de deudores en sectores que no tenían nada que ver entre sí, el derrumbe de todo el mercado.

Información sesgada

Sin duda, el mayor pecado de las instituciones financieras fue la presunción de la infalibilidad de sus modelos, sin detenerse a analizar que tenían dos enormes fallas. Primero, que no concebían la posibilidad de que ocurriera lo extremadamente improbable; segundo, que estaban sesgados por haberse hecho en base con información errada, pues en muchas ocasiones corredores de hipotecas u otros intermediarios, a quienes no les afectaba que el deudor no pagara, falsearon datos para la aprobación del crédito.

Según Austin Murphy, profesor de finanzas de la Universidad de Oakland,1 muchos de los modelos para estimar riesgo de crédito cometieron el enorme error de confiar ciegamente en datos históricos, ignorando información menos susceptible a modelarse. El análisis de Murphy habla también del sesgo causado por el cabildeo de empresas como Fannie Mae y Freddie Mac,2 que gastaron millones para convencer al Congreso de la solidez de sus modelos para el control de riesgo, con objeto de que se les permitiera participar más agresivamente en el mercado de titularización de hipotecas de baja calidad.

¿Qué tan grande es el mercado de CDS como para afirmar que tuvo un impacto fundamental en la determinación del precio del riesgo en los mercados? Según la comisión de valores estadounidense (Securities and Exchange Commission), el valor de los CDS en el mercado se estima en 55 billones (millones de millones) de dólares.3 Esto equivale a cuatro veces el total de la deuda corporativa e hipotecaria que se intercambia en los mercados públicos, y sería casi igual al producto bruto total del mundo en 2008.

Cuando vino la debacle, empresas como AIG y otras aseguradoras enfrentaron dos problemas. Primero, era cuestionable si tenían suficiente capital para cubrir pagos masivos de cds. Segundo, el mercado lo sabía y les cortó toda línea de crédito, evitando también utilizarlos como contraparte en alguna transacción. Una y otra situación evitaban la viabilidad de estas empresas y, más importante, la quiebra de una u otra crearía un efecto dominó sobre otros intermediarios, en situaciones más sanas pero que contaban con el pago del CDS, pues lo habían comprado para cubrirse de un riesgo.

Se hizo imprescindible el rescate del gobierno ante la imposibilidad de medir el impacto que la quiebra de la mayor aseguradora del mundo tendría sobre los intermediarios que fueron su contraparte en diversas transacciones. Por ello es irracional la ira del público cuando se enteró de que 62 mil millones de dólares del rescate a AIG –con recursos del fisco estadounidense– fueron a parar a otras instituciones, como Goldman Sachs, o incluso a contrapartes extranjeras, como Deutsche Bank. No realizar estos pagos hubiera generado la total parálisis del sistema financiero global y desconfianza total con respecto al cumplimiento de obligaciones formalmente contratadas.

Las aseguradoras monoline

El segundo factor que generó una falsa sensación de seguridad fue el de las aseguradoras monoline. Estas se llaman así pues tienen sólo una línea de negocio en los mercados de capitales: ofrecer garantía de pago de intereses y capital si el emisor de un bono no paga.

Imagine el caso de una empresa que quiere emitir bonos por un monto total de cien millones de dólares a veinte años. En este ejemplo, la empresa emisora pagará una tasa anual de 6% por la deuda, pues recibió una calificación a por parte de la calificadora Standard & Poor’s. Al solicitar que una monoline proteja la emisión, la calificadora está dispuesta a incrementar la calificación de esta a A+, lo que permite que la tasa ahora disminuya a 5.5 por ciento.

Para que una monoline pueda ofrecer este servicio debe tener un balance sólido y, típicamente, una calificación AAA. Antes las monolines se dedicaban, casi exclusivamente, a asegurar emisiones municipales y tenían una especie de cobertura natural debido a que los ciclos son diferentes en las distintas regiones en Estados Unidos. Difícilmente vemos, por ejemplo, una mala situación económica en Texas y California en forma simultánea: el primer estado está fuertemente relacionado con la industria petrolera y el segundo con el sector de tecnología, los cuales tienden a moverse en forma contracíclica.

Pero, gradualmente, estas aseguradoras fueron entrando en sectores de más riesgo, asegurando, primero, emisiones con garantía hipotecaria y, después, emisiones de baja calidad (subprime). Una vez más el riesgo sistémico no estaba calculado y ocurrió lo impensable. Surgieron problemas de pago en sectores y regiones no relacionados entre sí. Algunas de las principales aseguradoras monoline quebraron, como ACA, y otras sufrieron golpes severos.

Por otra parte, hoy vemos que el nivel de capitalización de estas empresas no era suficiente para cubrir el monto de emisiones aseguradas. En 2007 las monolines en el mercado estaban asegurando emisiones por el equivalente a 3.3 millones de millones de dólares, teniendo solamente 22 mil millones de capital propio.

Titularización

El tercer factor que contribuyó a la falsa sensación de seguridad fue la titularización de deuda. Regresemos al caso de las GSE. Estas entidades compran las hipotecas que los bancos otorgan a diferentes familias para que compren sus casas, y luego salen al mercado a colocar bonos que estarán amparados por el flujo de esas hipotecas. Al final, la persona que compró el bono está lejos del emisor de la hipoteca, pero compra porque Fannie Mae o Freddie Mac garantizan el pago. Así, para el banco acaba siendo más fácil tomar riesgo en el otorgamiento de la hipoteca pues sabe que, si esta no es pagada, una buena parte de la pérdida será absorbida por esas agencias.

El proceso de titularizar en forma masiva creó dos problemas. Primero, que los intermediarios se sintieron más seguros al “compartir” el riesgo con el mercado. Segundo, que los bancos y las instituciones crediticias que otorgaron el crédito hipotecario generaron la mayor parte de su ganancia en ese proceso de originación. Conforme se empezó a acelerar el alza en los precios de las casas, hubo cada vez menos cuidado al originar; sobre todo no se estaba comprobando que la información dada por los deudores fuera correcta. Así, los intermediarios financieros terminaron tomando más riesgo del que creían, y las agencias que garantizaban los adeudos acabaron quedándose sin capital suficiente para pagar cupones a los compradores de bonos hipotecarios en el mercado. En el extremo, se acabó abusando del proceso de titularización conforme el crédito se extendió hacia los mercados de baja calidad crediticia.

Uno de los grandes problemas del sector bancario proviene de la falta de transparencia de sus balances. Esta ha sido la principal causa de la paralización total de los procesos crediticios desde que estalló la crisis. Es, precisamente, la titularización de productos exóticos la que provocó buena parte de esa opacidad. Explicaré el problema con un ejemplo: el mercado de CDO (siglas en inglés de “obligación de deuda colateralizada”).

Los CDO son producto de un arranque de creatividad de intermediarios que se preguntaban cómo podían titularizar el gran número de hipotecas subprime que los bancos estaban originando. Decidieron que podían empaquetarlas y después “rebanar” diferentes tipos de riesgo. Imagine el caso de un paquete de cien hipotecas de baja calidad. El intermediario en cuestión puede analizar el comportamiento típico de esos deudores y verá que, en un año dado, sólo el 5% de estos no pagó su hipoteca. Se hará entonces la pregunta inversa: ¿cuál es la probabilidad de que al menos diez de esos deudores sí paguen? La probabilidad es altísima. Entonces venderá esa “rebanada” en el mercado, pero le pondrá una calificación AAA. Si bien el crédito subyacente es de baja calidad, la probabilidad de que todos dejen de pagar a la vez es nula. Así, las siguientes rebanadas serán AA+, AA, A, etcétera. Al final queda un remanente para quien esté dispuesto a tomar el riesgo más alto, y consecuentemente tendrá acceso al rendimiento más alto.

Estas transacciones se volvieron extraordinariamente rentables en medio de un mercado en que las tasas de referencia eran ínfimas. Sorprendentemente, los grandes inversionistas no sólo fueron bancos estadounidenses sino otros de otras regiones.

Una vez que la burbuja estalló, uno de las grandes consecuencias de invertir en ese tipo de activo exótico fue que se volvía imposible entender a primera vista qué tipo de riesgo estaba en el balance de un banco. Si en este aparecía la inversión en un CDO, ¿en qué nivel de riesgo participaba? ¿Compró la rebanada AAA o la de más riesgo? Por si fuera poco, ¿quiénes eran las contrapartes de la transacción?

La situación generó una corrida moderna contra los bancos. No la corrida típica de las ancianas esperando en fila a que abriera la sucursal para retirar sus ahorros, pues estas sabían que sus depósitos estaban protegidos por el FDIC.4 La corrida la protagonizaron infinidad de entidades financieras que dejaron de prestarse entre sí en el mercado overnight (de cortísimo plazo) y de comprar papel comercial emitido por los bancos, y se abstuvieron de darse entre ellas crédito de cualquier tipo. Esto provocó un congelamiento total de la actividad crediticia.

Surgimiento del segmento subprime

El 16 de diciembre de 2003 el presidente George Bush firmó el American Dream Downpayment Act, una ley que buscaba promover que minorías y familias de escasos recursos tuvieran acceso a crédito para dar el enganche de una casa.

Esta iniciativa marcó el clímax de un peligroso proceso en que se fomentó que gente con mal historial de crédito, sin estabilidad laboral o excesivamente endeudada adquiera un inmueble. Así surgieron, en el extremo, los préstamos NINJA (siglas en inglés de “no income, no job, no assets”, es decir, crédito a gente sin ingresos, sin empleo y sin activos).

La lógica era que era posible darle crédito a alguien en esas condiciones para comprar un activo que “no baja de precio”. Hoy suena falso, pero muchas veces oí argumentos de por qué los bienes raíces “son siempre la mejor inversión”. Con esa lógica no era un error prestarle a alguien con historial de crédito efímero, pues el préstamo era respaldado por un activo cuyo precio iría siempre en aumento. La realidad nos demostró que esas aseveraciones no eran ciertas.

Es importante comprender que la posibilidad de darle crédito al segmento subprime del mercado cumplió dos finalidades importantes. De entrada, es un segmento enorme del mercado que permite cobro de tasas altas, pues se asume un riesgo. Pero también permite que muchos inversionistas coloquen recursos en un mercado de alta rentabilidad, al comprar bonos que tienen este tipo de deuda como valor subyacente.

En 2006 el 40% de las hipotecas nuevas tenía perfil subprime. Sólo tres años antes una de cada diez hipotecas era de este tipo. Desafortunadamente, eso hace que la mayoría de estas esté en default, pues si son de reciente creación es improbable que las propiedades adquiridas hayan sido compradas cuando los precios estaban por debajo de los niveles actuales. Aparte, ese segmento de la población ha sido el más afectado por los despidos.

En el colmo de la creatividad, los intermediarios financieros idearon un tipo de hipoteca con una tasa anzuelo (teaser rate), baja durante los primeros años pero que se ajustaba al alza a partir del tercer año. Esta mecánica funcionó los primeros años. Imagine el caso de un deudor de dudoso historial crediticio que logra hacerse de una hipoteca a una tasa de, digamos, 6% para comprarse una casa que vale cien mil dólares. Paga su hipoteca puntualmente durante los dos primeros años, pero en el tercero ve aumentar el costo de la misma 10%. En ese momento, sin embargo, su propiedad ya vale 130 mil dólares. La nueva valoración le permitirá pedir un crédito adicional y tendrá los recursos necesarios para pagar la diferencia entre el 6 que pagaba y el 10 que pagará, y probablemente le sobrará dinero para gastar.

Ese fue el enorme efecto adicional que provino del boom en el precio de los inmuebles. Le enseñó a la gente que, conforme su colateral sube de precio, puede solicitar crédito suplementario para gastarlo. Eventualmente, las casas fueron utilizadas poco más o menos como el cajero automático al que las familias acudían para hacerse de dinero cuando lo necesitaban.

Consumo con deuda

La participación del consumo en la economía estadounidense es de alrededor del 72%. Una buena parte de este, sin embargo, se ha financiado con deuda. El endeudamiento de las familias estadounidenses en 1980 equivalía al 50% del PIB; para 2000 había aumentado al 71%, y explotó entre ese año y 2007 hasta alcanzar el 100% del PIB, como respuesta al alza del valor de los inmuebles en el mismo periodo (entre 2000 y 2006 el precio promedio de una vivienda en las veinte ciudades que componen el índice Case-Shiller se incrementó en más de cien por ciento).

Si los precios de las casas bajan, la deuda contraída no se reduce. En sentido estricto, aunque todos los estadounidenses se aprestaran a pagar tanto como puedan de su deuda, con certeza están hoy mucho más endeudados dado que el valor de sus activos (no sólo su casa sino también sus inversiones en acciones, bonos, fondos para retiro) ha bajado rápidamente. Es decir, no es lo mismo que alguien con un millón de dólares en activos deba medio millón, a que alguien con cien mil dólares en activos deba la misma cantidad. Si lo medimos para toda la economía, se estima que tan sólo el año pasado el valor de los activos de los estadounidenses se redujo en alrededor de trece billones de dólares.

El otro evento fue que, a principios de la década, otra burbuja reventó, la de internet. Este proceso fue de una enorme magnitud y provocó una breve recesión en 2001. Si usted hubiera invertido mil dólares en el índice Nasdaq en octubre de 1998, su inversión hubiera valido 3,660 dólares en marzo de 2000. Si hubiera invertido los mismos mil dólares en marzo de 2000, su inversión hubiera valido 215 dólares en octubre de 2002. Ese explosivo trayecto generó pérdidas importantes pero, sobre todo, dos procesos que tuvieron un impacto determinante en la posterior –y mucho mayor– burbuja inmobiliaria.

Por una parte, el desplome accionario provocó una fuerte reacción de la Reserva Federal. Conocedor de la traumática experiencia de Japón una década antes, cuando la bolsa se desplomó, Alan Greenspan temía que, después del desplome bursátil del dot com, la economía estadounidense entrara en un proceso deflacionario y en un largo periodo de estancamiento económico. Para evitarlo redujo las tasas de interés de referencia de niveles de 6.5% en 2001 a 1% en junio de 2003. Por otra parte, muchos inversionistas desencantados con el comportamiento del mercado accionario fueron a refugiarse en “el activo que nunca baja de precio”: los bienes raíces.

La baja en las tasas de referencia provocó una fuerte reducción en las tasas de las hipotecas. Por ello, justo en esos años se aceleró el alza en los precios de los inmuebles. Sin embargo, estos niveles de tasa hicieron que fuera poco atractivo invertir en bonos e instrumentos de renta fija. Las consecuencias fueron que, por una parte, más inversionistas estuvieron dispuestos a perder liquidez para obtener rendimiento, al comprar propiedades; y creció la demanda de instrumentos como los CDO, que podían pagar tasas más altas.

Agravantes

La creación de esta tormenta perfecta tuvo otras circunstancias que contribuyeron a la confusión colectiva.

Un notable efecto provino de la incorporación a la economía global de cuatro de las economías más pobladas del mundo: Brasil, Rusia, la India y China (bloque conocido como “BRIC”). Entre 1990 y 2005 la fuerza laboral del mundo se duplicó. En un ciclo normal, conforme se genera crecimiento económico, el trabajo es típicamente lo que empieza a escasear, y de ese modo los sueldos y salarios se incrementan, generando presión inflacionaria. El hecho de que países tan poblados se incorporaran tanto a procesos de manufactura como a la oferta de servicios permitió un periodo de crecimiento particularmente largo, sin presión inflacionaria.

Tenemos, entonces, el surgimiento de un ciclo en el cual la demanda se incrementa sustancialmente, no sólo en Estados Unidos sino en otros países –como el Reino Unido, Irlanda y España– que viven un boom inmobiliario similar, mientras que los costos de producción son abatidos como consecuencia de nuevas tecnologías y la incorporación de mano de obra barata. Por si fuera poco, China comienza un agresivo programa de inversión para incrementar su capacidad instalada y satisfacer el voraz consumo de Estados Unidos y Europa. Se crea, entonces, una cadena en la cual países asiáticos como Vietnam y Taiwán proveen de insumos a países como China y Japón que fabrican productos terminados que serán consumidos en Estados Unidos y Europa. Mientras tanto, los países exportadores de materias primas proveen acero, cobre y otros materiales necesarios para la industrialización asiática, al tiempo que los productores de energéticos se benefician de la creciente demanda de hidrocarburos proveniente de países como la India y China. Como consecuencia de un ciclo tan favorable, la economía mundial mostró un fortísimo crecimiento entre 2001 y 2006, cercano al cinco por ciento.

Boom del sector financiero

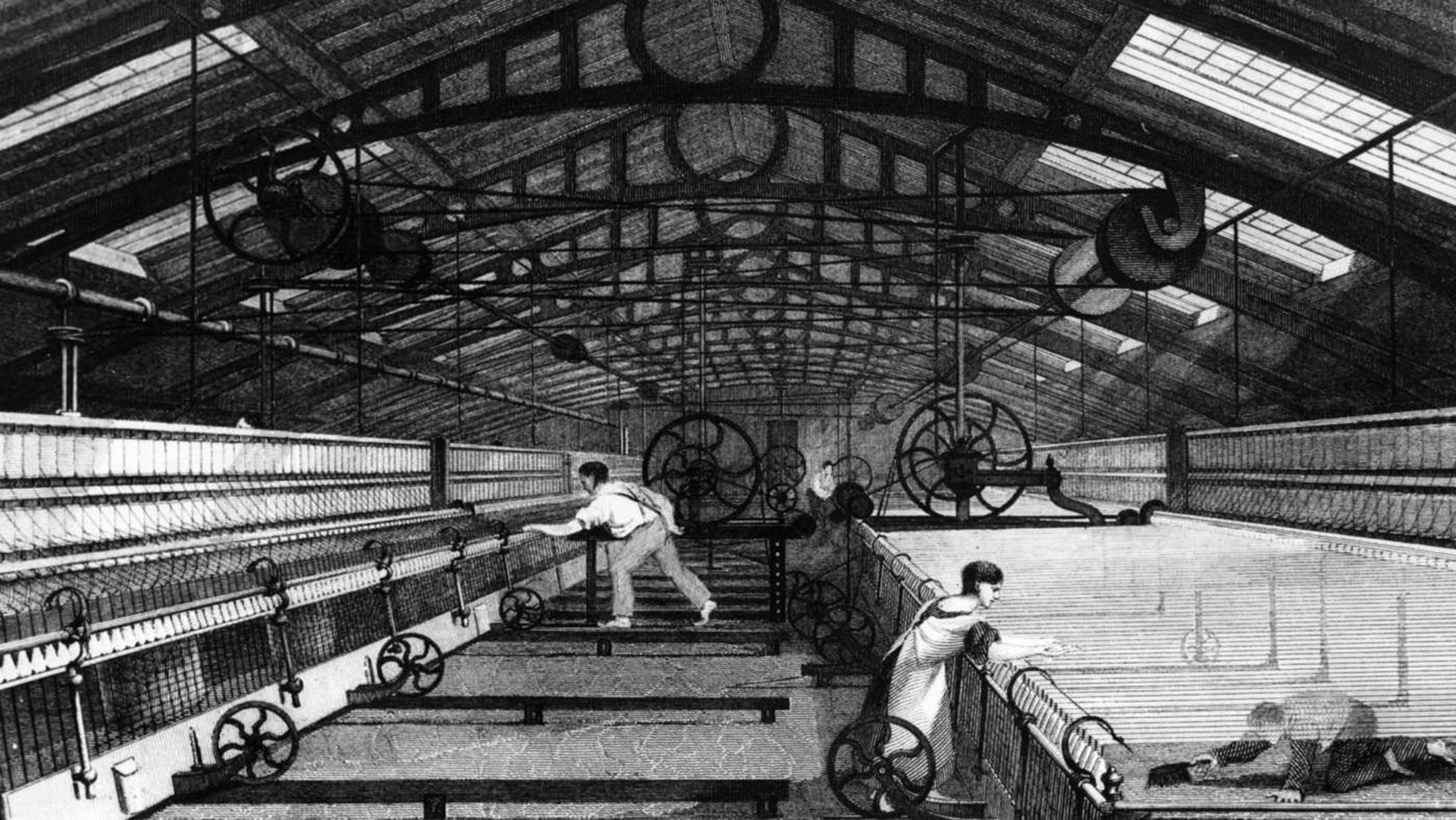

Otro factor que contribuyó a la tormenta perfecta fue el acelerado crecimiento del sector financiero. En mi opinión, la razón que explica el comienzo de ese proceso fue la gradual derogación de una ley producto de la Gran Depresión, la Glass-Steagall. Esta ley, establecida en 1933, buscaba controlar la actividad especulativa de bancos comerciales.

La lógica, después del desplome bursátil de 1929, era que los bancos comerciales capaces recibir depósitos del público debían limitar su actividad especulativa, y que esta era propia de bancos de inversión (casas de bolsa) que no reciben depósitos. Se prohibía así que ambas funciones coexistieran en la misma institución. Partes de esta ley fueron repelidas a partir de 1980. El 12 de noviembre de 1999 la Ley Gramm-Leach-Bliley la acabó de derogar al permitir que surgieran empresas holding bancarias. Es justo a partir de 1980 que empieza también el proceso de endeudamiento del sector financiero estadounidense. En ese año la deuda total del sector equivalía al 20% del PIB; para 2000 esa cifra había crecido al 116 por ciento.

Pero este es sólo uno de los varios factores que nos indican que el sector financiero ha adquirido una proporción desmedida en relación con la economía. En 2002, 41% del total de las utilidades corporativas estadounidenses provenían del sector financiero.5 Otro dato relevante proviene de analizar la intermediación financiera en proporción con la actividad económica total. Según Niall Ferguson en The Ascent of Money, a fines de 2006 el producto mundial equivalía a 48.6 billones de dólares, mientras que el valor de capitalización de los mercados accionarios sumaba 50.6, y el mercado de bonos 67.9. Cada día, además, cambian de manos 3.1 billones de dólares en los mercados cambiarios, 5.8 billones en los accionarios, y la emisión de bonos hipotecarios y CDO excedió el billón de dólares.

Conclusión

Para tratar de diseñar estrategias que mitiguen los efectos de largo plazo de la peor crisis económica desde la Gran Depresión, es importante entender la complejidad de sus causas. Es esa condición la que garantiza que el proceso de limpieza y corrección sea más profundo de lo que se pronostica, y su efecto, más duradero.

Podemos empezar a ver que algunas de las medidas adoptadas por las autoridades financieras, lejos de resolver el problema, pueden contribuir a empeorarlo. El PPIP,6 por ejemplo, permite que los inversionistas apalanquen ocho veces su capital pero, si la compra fracasa, el inversionista pierde su inversión pero no tiene que pagar el crédito que recibió. ¿Puede usted pensar en un tipo de transacción que contribuya menos a que los precios de los activos sean realistas que poderlos adquirir corriendo riesgo en forma tan asimétrica?

En ese mismo sentido, para evitar que los bancos tengan que tener reservas excesivas para reflejar los activos tóxicos en sus balances a los bajísimos precios que estos tienen en el mercado, se les permite ahora registrarlos a un precio que consideren razonable, de acuerdo con sus propios modelos de valuación. La importancia de la transparencia de los precios sigue sin entenderse.

Por otro lado, se continúa subestimando el costo fiscal total que acabará teniendo este rescate, pues se ve la pérdida como si fuese un monto estático. Considerando la enorme cantidad de hipotecas otorgadas con modalidades de tasa variable y el fuerte incremento de la población desempleada, es lógico esperar que el deterioro de los portafolios de crédito de los bancos persista. La cartera vencida crecerá como consecuencia no sólo del segmento subprime sino también del segmento de mayor calidad, afectado por desempleo y por otros rubros, como tarjetas de crédito, crédito automotriz y crédito al consumo.

Si partimos de que se pronostica que la economía estadounidense generará un déficit equivalente a alrededor del 40% del PIB en los próximos tres años, el financiamiento de un déficit acumulado de alrededor de seis billones de dólares no será sencillo (particularmente considerando que Japón, el Reino Unido, Alemania, España y otros países tendrán que salir a financiar enormes déficits simultáneamente). El nivel de la deuda total en Estados Unidos parece aún manejable (60% del PIB), pero la posibilidad de que veamos tasas más altas puede provocar que las familias estadounidenses tengan que recortar aún más su gasto para poder seguir pagando su abultado endeudamiento.

Pretender, también, que la solución a esta crisis reside en buscar mecanismos que aceleren el otorgamiento de crédito bancario para generar nuevas compras de, por ejemplo, casas es suicida. En una economía en plena contracción, la capacidad tanto de los individuos como de las empresas para pagar lo que deben será mucho menor. Una prioridad en los años por venir será resarcir el ahorro perdido, por lo que la caída en la demanda prevalecerá, particularmente después de que la llama del “paquete de estímulo” se apague.

Es importante considerar que el proceso de ajuste del mercado inmobiliario será largo, aun en regiones donde los precios han caído en forma considerable. No hay razones para esperar una recuperación fuerte ni razones demográficas o compra rezagada para esperar un incremento de la demanda; y hay aún altos niveles de inventario en muchas regiones.

La extrema impopularidad de los bancos tendrá, también, consecuencias. Por una parte, es razonable esperar que habrá mayor regulación y escrutinio. Hay que analizar, sin embargo, que es en las entidades más reguladas, como las aseguradoras, donde más problemas se han presentado. En mi opinión, sería importante hacer una distinción entre más regulación y mejor regulación. Creo que sólo quienes no han sido regulados piensan que esta no ha sido suficiente. El problema está en que el enfoque es totalmente equivocado: se exige el cumplimiento de extensas listas de reglas que acaban volviéndose algo así como el mapa de un campo minado. Siempre y cuando uno evite pisarlas, todo lo demás se vale; y acaban siendo los intermediarios más grandes los que tienen los recursos para blindarse legalmente y hacer lo que sea.

En vez de eso, es importante generar un tipo de regulación más pragmática, con reguladores mucho más sofisticados y empleados con una compensación comparable a la de los bancos. Una de las razones del laxo escrutinio de firmas como la de Bernie Madoff fue, sin duda, que para muchos reguladores, con sueldo de burócratas, la única alternativa para ascender económicamente es trabajar en el área de cumplimiento de una de las grandes firmas de Wall Street, vendiendo su experiencia como reguladores. Esta probabilidad provoca que estos sean muy agresivos con las empresas pequeñas, para mostrar su poder, pero cuidadosos con las grandes, o con entidades como la de Madoff, parte de la élite financiera. El sector financiero y el

de las familias tendrán que apretarse el cinturón para reducir su endeudamiento, y disminuirá sustancialmente la participación del sector financiero en la economía; ambos eventos serán un lastre en la economía real por muchos años.

Crisis como esta se van a repetir tarde o temprano. La correcta lectura de lo que nos trajo aquí, sin embargo, puede permitirnos detectar a tiempo señales que nos dejen reducir la severidad de la que viene, y reducir el daño de su secuela. ~

1. Austin Murphy, An Analysis of the Financial Crisis of 2008: Causes and Solutions, p. 3.

2. Fannie Mae es una empresa privada con patrocinio gubernamental (“government sponsored enterprise”, o GSE) fundada en 1938, durante la Gran Depresión, con el objetivo de adquirir hipotecas y titularizarlas. Al poder vender la hipoteca, los bancos recuperan liquidez y pueden volver a prestar esos recursos. La GSE emite bonos, con garantía en las hipotecas adquiridas, y así recupera también su liquidez para poder seguir comprando hipotecas. La institución o el ahorrador que compra el bono recibirá el flujo que provenga de quienes están pagando su hipoteca, y sabe que cuenta con la garantía de la gse si estos dejan de pagar. Freddie Mac fue fundada en 1970 para realizar una función similar.

3. Murphy, op. cit., p. 2.

4. Federal Deposit Insurance Corporation, entidad federal que garantiza depósitos bancarios, por un monto establecido, en caso de quiebra del banco.

5. Martin Wolf, “Cutting back financial capitalism is America’s big test”, Financial Times, 15 de abril de 2009.

6. El Private-Public Investment Partnership es una figura que busca que inversionistas privados compren activos “tóxicos” que están en los balances bancarios, con el objeto de irlos limpiando e inyectarles transparencia.

Es columnista en el periódico Reforma.