Si uno abre el diario en estos días, pudiera parecer que la sabiduría de los mayas previó que nos acercaríamos irremediablemente a un 2012 apocalíptico. Simultáneamente, hay protestas en Inglaterra, Israel, España, Grecia y China. Los mercados financieros se desploman, se cuestiona la capacidad de pago de los países más ricos, y los líderes timoratos y las crisis en los sistemas políticos de los países industrializados invitan a la duda sobre las bondades de la democracia. Uno puede sucumbir ante el peso de la atroz evidencia y llegar a conclusiones simplistas: es el complot mundial de las potencias de Occidente o de perversos poderes fácticos, es culpa de la migración, del surgimiento de extremistas (ya sean musulmanes, judíos, mormones, o de cualquier otro credo), o el resultado de la “nefasta” globalización que “nunca debió haber sido”.

O, en forma más sensata, puede verse simplemente como la manifestación de una serie de desbalances mundiales que se han formado poco a poco por décadas, y se han hecho gradualmente presentes ante la lenta incorporación de realidades inevitables y quizá, incluso, deseables: el envejecimiento de la población debido a una mayor esperanza de vida, resultado de mayor prosperidad y del avance de la ciencia (medicina, genética, etcétera); el creciente peso de países jóvenes y poblados –México, Brasil, Turquía, Vietnam, Irán, Indonesia– en la economía mundial; el impacto de la tecnología en la productividad, que ha llevado a la polarización del ingreso en países capaces de desarrollar propiedad intelectual; y el vertiginoso efecto de medios sociales de comunicación –Facebook, Twitter–, de medios de comunicación ideologizados (Murdoch y compañía, por ejemplo), que a su vez contribuyen a polarizar opiniones debido a que hoy la gente puede elegir qué lee y qué escucha teniendo miles de opciones al alcance de su televisor o teléfono inteligente, y de herramientas como Skype que, en un instante, han reducido distancias y creado comunidades globales con un alcance a la vez esperanzador y escalofriante.

Estoy convencido de que la humanidad enfrenta retos nuevos que vamos comprendiendo mucho más lentamente de lo que debiéramos; retos que exigen seriedad en el análisis, creatividad en las soluciones y responsabilidad en el liderazgo. Pero enfrentamos los retos del siglo XXI con sistemas políticos del siglo pasado y viviendo en sociedades en las que gobernantes, empresarios, sindicatos o ejércitos parecen más preocupados por preservar el statu quo que por mutar hacia nuevas realidades que sean a largo plazo sostenibles.

Las protestas que ocurren en los cinco continentes tienen en común que son manifestaciones que cuestionan la legitimidad de sus respectivos estados. En Túnez y Egipto provocaron cambios en el poder y amenazan con hacerlo también en Irán y Siria. En Israel se protesta contra la corrupción de la clase política, el incremento en el costo de la vida, y se intuye el trance que se avecina ante la incertidumbre por los cambios de gobierno en países vecinos –Egipto y Siria– y por el ataque a la legitimidad de la inamovible postura israelí ante un Estado palestino potencialmente sancionado por la ONU.

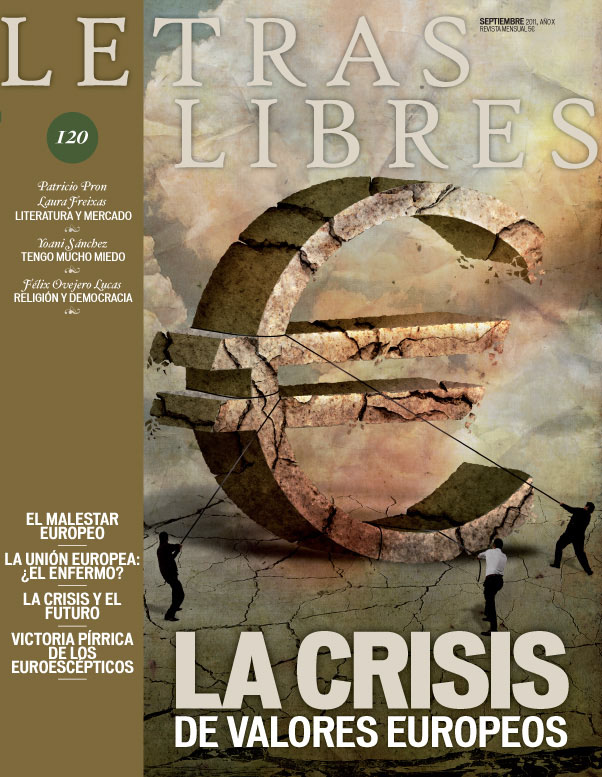

En Europa coexisten dos narrativas. En una, Alemania se benefició con la construcción de un mercado europeo que les compra todo, de un euro débil que no refleja la fortaleza industrial alemana sino la fragilidad de la periferia europea (¿de qué nivel serían las exportaciones alemanas si se hicieran en términos de lo que sería un fortísimo marco alemán en este entorno?), y del Banco Central Europeo, que se atreve, por ejemplo, a incrementar tasas de interés para contener la presión inflacionaria alemana (dado que su economía creció el 1,5% en el primer trimestre de este año), a pesar de que al hacerlo cavan un hoyo cada vez más profundo del cual los países de la periferia europea difícilmente saldrán.

La narrativa alemana, por otro lado, se ve a sí misma como una sociedad que apenas empieza a superar la asimilación de Alemania Oriental, y que logró difíciles negociaciones sindicales para reducir beneficios sociales que excedían a las posibilidades del Estado, que en plena crisis mantuvieron empleada –con ayuda del gobierno– a la mano de obra más capacitada para evitar que desertara a otras latitudes, que permitió la salida estratégica de partes de la producción industrial a países más baratos como Hungría para ganar competitividad en el mercado internacional (y estar cerca de convertirse en la segunda potencia exportadora del mundo) y que estuvo dispuesta a incrementar la edad de retiro a 67 años para disminuir la presión del sistema de retiro sobre las finanzas públicas.

En esa lógica, rescatar a Grecia, por ejemplo, les parece injusto. En ese país, los trabajadores en las seiscientas profesiones calificadas como “de riesgo” se retiran a los 55 años (cincuenta en el caso de las mujeres), y en esta categoría entran “arduos” oficios como peluquero, mesero o locutor. Las finanzas del Estado son desastrosas debido a que la corrupción es flagrante y aceptada, todos los griegos evaden al fisco y las empresas estatales pagan sueldos extraordinarios. El sistema ferroviario, por ejemplo, tiene ingresos anuales por cien millones de euros, pero paga cuatrocientos millones de euros de salarios (65.000 euros en promedio por empleado), y tiene otros gastos que ascienden a trescientos millones más. Stefanos Manos, empresario griego que entró a la política y asumió el cargo de ministro de Finanzas, decía que sería más barato pagarle el taxi a todos los pasajeros del sistema de trenes. El sistema de educación pública griego es quizá el peor de Europa, pero emplea a cuatro veces más maestros por alumno que Finlandia, que tiene los mejores resultados. Los empleados públicos ganan, en promedio, tres veces más que un trabajador en una empresa privada. Desde la perspectiva alemana (y quizá desde muchas otras), Grecia no tiene remedio. Por más que estén en la eurozona, jamás se comportarán como alemanes.

En Estados Unidos se cuestiona la legitimidad del Estado desde dos polos opuestos. La postura liberal cree que los compromisos adquiridos por el Estado en materia del programa de Medicare (servicios de salud para personas de edad avanzada), Medicaid (servicios de salud para personas sin recursos), pensiones del seguro social y pensiones para veteranos del ejército, entre otros programas, son irrenunciables y no admiten modificación alguna. Si su pago implica un mayor cobro de impuestos, simplemente habría que incrementar la carga fiscal para el 2% de la población que concentra más de 80% del ingreso.

El ala más conservadora de la sociedad cree que la carga fiscal actual es ya excesiva y que cualquier incremento simplemente se traducirá en un Estado con mayores dimensiones, más invasivo y que atente más contra los derechos de los individuos. En un esfuerzo por contener, prematuramente, el tamaño del Estado, le imponen a un gobierno capaz de financiarse a costos ínfimos una receta absurda (a partir de la lógica analfabeta del “partido del té”). Cuando los mercados no mostraban preocupación alguna por el endeudamiento estadounidense a corto plazo (necesario ante el colapso del consumo y de la inversión privada), pero sí se manifestaban deseosos de ver cómo el equipo económico articulaba medidas lógicas de largo plazo para regresar al orden fiscal, deciden dar lo opuesto: austeridad de corto plazo y confusión total sobre cómo afrontar los problemas eventuales. Como si a un enfermo de cáncer que recibe una quimioterapia se quisiera aprovecharlo para, de una vez, ponerlo a dieta. Hacerlo atentaría contra la efectividad de la terapia de emergencia.

Ambos polos comparten un escepticismo total sobre el reciente rescate bancario posterior a la crisis de 2008, opinando que los banqueros y financieros son esencialmente deshonestos y que están coludidos con el sistema político. Desde el punto de vista liberal, esa complicidad se extiende al “complejo industrial militar” (término acuñado por Eisenhower); y, desde el ángulo conservador, incluye a los sindicatos de trabajadores estatales, al de maestros y a otras organizaciones sindicales que se han vuelto el principal contribuyente a campañas políticas (donando siempre al Partido Demócrata) urdiendo un círculo vicioso en que el gobierno de Obama contribuye a forzar la sindicalización (prohibiendo el voto secreto a nivel gremial, por ejemplo), lo cual genera jugosas cuotas sindicales obligatorias que se reciclan a campañas electorales de políticos que apoyarán los intereses del gremio, lo cual ha llevado a que el sistema de educación pública estadounidense esté en caída libre, ante la creciente influencia del poderoso sindicato de maestros que ha llevado a que la educación pública estadounidense parezca cada vez más… griega.

Algo que tienen en común las protestas europeas y que amenaza con convertirse en la realidad estadounidense es que en el viejo continente protestan jóvenes que exigen lo que los políticos les han dicho, que es su derecho a “altos estándares de consumo, independientemente de sus esfuerzos individuales” (como dijo Peggy Noonan, columnista de The Wall Street Journal), y no solo reclaman jóvenes de veinte años –en Francia, por ejemplo– porque se propone aumentar una edad de retiro que les afectará dentro de cuarenta años, sino que también saquean –en Inglaterra, por ejemplo– las tiendas de electrónica o de deportes porque es injusto que no tengan un iPad o los últimos modelos de calzado deportivo. Los políticos –ya sea Chávez, Kirchner, Obama o Sarkozy– han utilizado los recursos del Estado para nutrir a su clientela, y de repente se dan cuenta de que, en un entorno de menor crecimiento económico, los Estados (que han asumido la deuda de instituciones financieras o de familias en quiebra) no tendrán con qué cumplir sus promesas, ante la realidad de una sociedad que envejece y una población que crece poco o incluso decrece. Increíblemente, a pesar del colapso del Estado benefactor europeo, algunos políticos en el nuevo mundo siguen viéndolo como paradigma.

El sistema chino, mientras tanto, intenta escapar de la camisa de fuerza de un modelo exportador basado en tener una moneda artificialmente barata que les permitía generar empleos –de hambre, pero masivos– pero que tenía el indeseable efecto de llevarles a acumular millones de millones de dólares en reservas. Esa condición que algunos ven con envidia es todo menos deseable. Como todo banco, el Banco Popular Chino (el banco central) tiene activos y pasivos. Su activo está en bonos denominados en dólares (moneda que se devalúa), recibiendo ingresos ínfimos por las tasas de interés cercanas a cero en dólares, y su pasivo está en yuanes (que se revalúan), y pagan tasas crecientes ante la presión inflacionaria que va en aumento. La pérdida entre la tasa activa y la pasiva crece exponencialmente, y en forma descarada se atreven a sermonear sobre la política monetaria estadounidense. ¿Lo hacen para enviar el reflector lejos de casa o son tan arrogantes e ignorantes que creen su propia retórica?

Conforme la demanda estadounidense y europea caen, como resultado de la ausencia de crecimiento y del alto desempleo en sus economías, el modelo exportador chino deja de tener sentido, y el sistema autocrático intenta migrar de forma desesperada hacia un modelo que fomente el desarrollo de un mercado interno. Al hacerlo, sin embargo, pierden competitividad internacional ante la necesidad de aumentar salarios e incrementar el poder adquisitivo de su moneda. Como cuando uno va en un automóvil: para cambiar de dirección, primero hay que meter el freno. La economía china se desacelera en un momento delicado y prueba sin lugar a duda que, lejos de ser la locomotora de la economía mundial, es el cabús que para moverse requiere de la inercia estadounidense y europea.

China puede convertirse en el gran catalizador de la crisis de 2012. Ante la desesperación por generar empleos y crecimiento, ha fomentado una colosal oferta de crédito proveniente de bancos estatales para financiar la construcción de edificios que se mantienen vacíos, puentes que van de donde no se requiere a donde no se necesita y fábricas que producen lo que nadie compra. Cuando menos, la mitad de la economía china (aun con los estimados más conservadores) se genera invirtiendo en activos fijos (edificios vacíos, fábricas ociosas, infraestructura innecesaria). Lo que todos desean ignorar es que será imposible que obras ociosas generen recursos para pagar créditos colosales. Como dijo Ken Rogoff, profesor de Harvard y exjefe de economía del Fondo Monetario Internacional, eventualmente el problema chino será, sobre todo, bancario. Si una crisis como la de 2008 se generó a partir de malas decisiones de crédito hechas con base en criterios razonablemente objetivos, ¿de qué tamaño puede ser una provocada por crédito dado a partir de decisiones políticas y corrupción endémica?

Mientras tanto, países “emergentes” como Brasil o Chile, que en medio de la recesión de los países industrializados se beneficiaron de proveer a China con materias primas para construir su manada de elefantes blancos, empiezan a tener una idea de lo que pasará una vez que la demanda global se ajuste a niveles de crecimiento internacional que reflejen la realidad de un mundo que tiene que desendeudarse, que será presa de mayor proteccionismo y que tendrá la presión de mayor regulación. Pero, particularmente en el caso brasileño, el despertar puede ser violento cuando el mundo se dé cuenta de que el modelo económico de Lula y Dilma dista mucho de ser el ideal que la inocente retórica de BRIC (Brasil, Rusia, la India y China, como el potencial motor del futuro de la economía mundial) pretende. La izquierda brasileña en el poder ha hecho aún más rígida una de las economías más burocráticas del continente, agravando la situación laboral, al indizar salarios de forma suicida, por ejemplo.

La crisis que se empieza a hacer evidente en 2011 es la misma que se manifestó en 2008. La única diferencia es que este automóvil ya no trae llanta de refacción. Los bancos centrales de los países industrializados siguen inyectando liquidez a manos llenas en los sistemas económicos, en un esfuerzo que sería análogo a inflar una llanta que tiene un hoyo y somos incapaces de parchar. Durará distancias cada vez menos largas, y requerirá cada vez de mayor presión neumática, pero eventualmente el automóvil igual se detendrá.

Una vez que se acabe el arsenal de medidas paliativas de corto plazo, los gobiernos del mundo no tendrán alternativa más que tomar complejas decisiones de largo plazo que reflejen la nueva realidad. Por ahora, estarán ocupados imprimiendo dinero, comprando bonos que no valen nada con dinero del fisco, prohibiendo operaciones en corto y proponiendo crear sus propias calificadoras de riesgo que reciten lo que quieren escuchar. Eventualmente, se darán cuenta de cuánto tiempo y cuántos recursos desperdiciaron en una necia resistencia a resolver problemas estructurales con soluciones que también lo sean.

La población ha envejecido y las promesas hechas por el Estado son utópicas, pues los niveles de impuestos que se requerirían en países como España o Italia, con pirámides poblacionales invertidas, provocarían una parálisis de la economía o una deserción masiva de los jóvenes. Aun en el caso estadounidense, los programas de salud pública se volverán una garantía de quiebra del Estado, a no ser que sean profundamente revisados.

El desempleo en Estados Unidos es estructural debido a que la ventaja competitiva de este país proviene de su capacidad para crear propiedad intelectual. Un muchacho casi adolescente es capaz de inventar Facebook, empresa valorada en alrededor de cien mil millones de dólares y que ha cambiado los hábitos sociales de casi todos los jóvenes del mundo, pero que emplea a un número mínimo de personas. Los dueños de la empresa son multimillonarios, pero resulta inocente y dogmático pensar que la solución para el resto de la sociedad está en una política fiscal “Robin Hood” que simplemente les quite a los ricos para darles a los pobres. En un código fiscal lleno de huecos, la planeación fiscal del millonario le permitirá siempre pagar tasas efectivas mucho menores que las que simplemente paga un ejecutivo asalariado, porque el primero es capaz de hacer planeación fiscal agresiva y eficiente.

En términos reales, la media de ingreso de los trabajadores estadounidenses lleva cuarenta años reduciéndose. En los setenta compensaron esa condición al incorporar a las mujeres a la fuerza laboral, logrando dos ingresos por familia, y a partir de los ochenta compensaron endeudándose, utilizando su casa –cuyo valor de mercado creció por décadas– como colateral. Esa alza se ha revertido, y las familias se encuentran hoy con jefes de familia más viejos y con dos veces más deuda, relativa a su patrimonio, de lo que tenían en 1980. Su endeudamiento sigue creciendo, y el valor de su inmueble sigue bajando. El consumo estadounidense seguirá deprimido, conforme se acerca la edad de retiro para los 78 millones de estadounidenses que nacieron entre 1946 y 1964 (los baby boomers). El problema para el resto del mundo es que el consumidor estadounidense es alrededor de 17% de la economía mundial, y cuando se queda en casa todos sufren.

La única solución sensata para Estados Unidos es la creciente oferta de bienes no comerciables (aquellos que no se pueden transportar, como servicios turísticos, por ejemplo) y la formación de una nueva industria manufacturera. La primera opción requerirá de un radical cambio de actitud al ofrecer visas a turistas y dar la bienvenida a visitantes en las fronteras, sin hacerlos sentir como potenciales terroristas. La segunda se resuelve con una mucho mayor integración productiva con México para beneficiarse de la oferta de trabajo de un país con 113 millones de habitantes, que está en su punto demográfico óptimo, al tener el mayor número de habitantes en edad laboral que ha tenido o que tendrá. Eso permitiría una integración vertical en la producción de bienes que aprovecharían mano de obra más barata que la estadounidense, pero que se combinarían con su capacidad tecnológica, de financiamiento y mano de obra más calificada.

Alemania tiene que decidir, de una vez por todas, si va a rescatar a Grecia, Portugal e Irlanda en un esfuerzo por evitar que la crisis se contagie a Italia y España; o si prefiere rescatar los bancos alemanes que se colapsarían por el enorme peso del crédito que han dado a los países de la periferia. Eventualmente, la única forma de tener una eurozona viable será desarrollando una unión fiscal que complemente la unión monetaria: presupuestos centralizados para todos los países miembros y recolección de impuestos uniforme. Además, Alemania tendría que acabar ofreciendo garantías para la deuda de la periferia en el mercado, para bajar su costo y hacer factible su pago. Si eso no es posible, veremos una eurozona con menos miembros pero más homogéneos, después de un episodio de crisis bancaria europea que haría a la de 2008 verse como el simple preámbulo de algo más serio. Los mayas, nuevamente.

China tiene que hacer una transición democrática, tiene que reducir la endémica corrupción, y tiene que darse cuenta de que no es posible crecer al ritmo que lo hacía, pues eso crea todo tipo de vicios y distorsiones que a largo plazo son explosivos. Pero, dado que es algo que difícilmente lograrán, el resto del mundo tiene que ir tomando previsiones ante la inminente implosión económica del gigante asiático.

Los mercados simplemente están reaccionando a una realidad que se está haciendo más claramente patente. La economía estadounidense creció 0,4% en el primer trimestre del año y la francesa no creció en absoluto. La economía alemana empieza a desacelerarse, dado que la demanda china de productos alemanes se contrae. La bolsa brasileña ha perdido 30% de su valor en los últimos cuatro meses. La aversión al riesgo ha vuelto.

Conforme la baja en las bolsas borró casi cuatro millones de millones de dólares de patrimonio mundial en la primera semana de agosto, la esperanza de que el consumo se recupere parece mucho más lejana. ¿Será esta segunda fase de la crisis igual que la de 2008? Difícilmente. Aquella nos pilló desprevenidos. En esta, al menos los bancos estadounidenses parecen un poco mejor capitalizados, aunque aún tienen que hacerle frente a millones de embargos inmobiliarios en todo el país, y consecuentemente a mercados de propiedades que están lejos de recuperarse. Las empresas estadounidenses están sentadas en alrededor de dos millones de millones de dólares de liquidez, y eso es una buena noticia. No invertirán mientras no se recupere la demanda, pero tendrán gran capacidad para disminuir su endeudamiento, recomprar sus acciones, o dar dividendos, conforme crean prudente. Tener un sector privado razonablemente sano puede volverse el gran catalizador que permita eventualmente salir de este largo y oscuro túnel.

Conforme las economías no crecen, el endeudamiento de los gobiernos se vuelve más gravoso. Cuando se mide la deuda, se hace una razón de deuda total a tamaño de la economía. No es lo mismo que Carlos Slim, el hombre más rico de México, deba un millón de pesos a que los deba el bolero de la esquina. En un país como Grecia, el numerador de esa razón (deuda/PIB) crece conforme reciben nuevos créditos y el denominador decrece conforme la economía se encoge. El resultado es que están cada vez más endeudados y se vuelve progresivamente menos probable que puedan pagar lo que deben.

Paulatinamente, crece la preocupación sobre la sostenibilidad del endeudamiento, incluso, de países industrializados. La capacidad de pago es directamente proporcional al crecimiento de la economía, e inversamente proporcional a su costo. Un país como Estados Unidos, por ejemplo, sigue teniendo una deuda absolutamente sostenible pues su economía genera un crecimiento nominal de entre cuatro y cinco por ciento (dos y medio por ciento de inflación, más el crecimiento real), pero pueden emitir un bono a diez años a una tasa cercana a 2% (inferior, incluso, a su inflación). Japón, igualmente, muestra dos veces más endeudamiento que Estados Unidos, pero lo cubre a tasas cercanas a cero por la gran demanda que proviene de la senil sociedad local. Grecia, por otro lado, requeriría de tasas de más de 20%, y su economía presenta una tasa nominal de crecimiento negativa, es decir, su deuda no es ni remotamente sostenible. Pero conforme la deuda italiana y española excede costos de cinco o seis por ciento, la sostenibilidad de su deuda también se pone en duda. Y si bien rescatar a Grecia, Portugal o Irlanda está perfectamente dentro de las posibilidades de Alemania o Francia, el mercado italiano de deuda es el tercero más grande del mundo (superado solo por Estados Unidos y Japón), y un rescate sería imposible.

Conforme la deuda italiana o española dan muestras de “insostenibilidad”, comienza la preocupación sobre los bancos que la tienen en forma abundante en sus libros. Recientemente, surgieron dudas sobre la solidez de los bancos franceses, agravada por una potencial degradación de la calificación de la deuda soberana gala. Ciertamente, si la deuda estadounidense no es AAA, la francesa o la inglesa lo son mucho menos, y la de por sí vapuleada credibilidad de Standard & Poor’s como empresa calificadora dependerá de que sean congruentes. Una menor calificación implica un costo de financiamiento más alto, y por ende un efecto negativo en la mentada “sostenibilidad”.

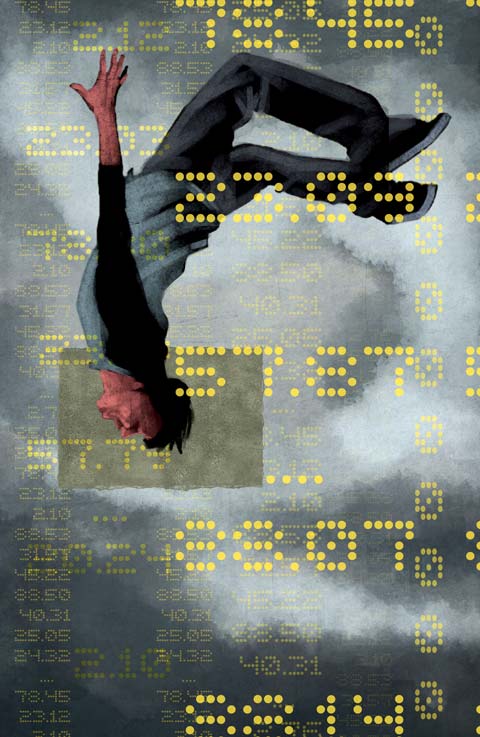

¿Y las bolsas por qué caen? Por una mezcla de aversión al riesgo entre inversionistas institucionales e individuales, dado el complejo entorno, y la inclusión de pronósticos de crecimiento más conservadores, lo cual afecta a la valuación presente de las empresas (y, consecuentemente, de sus acciones), pues tendrán menor capacidad de generar utilidades en el futuro a la vista. Los inversionistas globales han sacado más de cincuenta mil millones de dólares de fondos que invierten en acciones, para estacionarlos en fondos conservadores de renta fija, a pesar de que obtienen ganancias cercanas a cero al hacerlo. Esta salida supera a la ocurrida después de la crisis de Lehman en 2008.

Adicionalmente, ha surgido enorme escepticismo sobre la capacidad de los gobiernos de tomar las decisiones difíciles. La reciente crisis por el alza en el techo de endeudamiento soberano estadounidense fue todo menos inesperada, pero las pésimas soluciones adoptadas ni siquiera satisficieron las expectativas más modestas.

En mi opinión, la crisis que se avecina es indispensable pues solo el miedo que provocará puede forzar a la adopción de soluciones serias. En el caso de Europa parece infinitamente más complejo el acuerdo necesario entre partes con intereses contrapuestos. En Estados Unidos empezamos a ver breves asomos de cordura en comisiones legislativas, como la Bowles-Simpson, que propusieron medidas sensatas, pero carecieron del apoyo del poco decisivo presidente Obama. A pesar de los pesares, la economía de Estados Unidos sigue siendo “la camisa más limpia en el cesto de la ropa sucia”, como la llamó el apocalíptico economista de la Universidad de Nueva York Nouriel Roubini. Pueden monetizar su deuda (imprimiendo dólares), tienen un déficit fiscal que es menos grave de lo que parece (pues en parte se deterioró por el desplome de la recaudación como resultado de la recesión), tienen una situación demográfica mucho mejor que la de Europa, Japón o incluso que la de China; y el crecimiento potencial de su economía es de entre 2,5% y 3%, mientras que la europea es de 1,5% a 2% y la japonesa aún menor.

Al final requeriremos de una economía estadounidense en la que los políticos tomen su papel en serio. Las soluciones no son difíciles. Hay que rehacer el código fiscal bajando tasas de interés y eliminando deducciones (quizá incluyendo un IVA nacional), hay que modificar Medicare y Medicaid haciéndolos programas que se enfoquen en quienes más los necesitan, al igual que las pensiones del seguro social, a las que además hay que ayudar extendiendo la edad de retiro, que se estableció en 65 años cuando la esperanza de vida era de 63, y hoy es de 78 años. La voluntad política necesaria para tomar ese camino no es trivial, pero la situación crítica puede ayudar a un político que tenga agallas.

Mientras tanto, los mercados se seguirán ajustando a una realidad menos luminosa, pero que puede ser el preámbulo para un nuevo paradigma digno de los alcances de la humanidad del siglo XXI. ~

Es columnista en el periódico Reforma.