La política fiscal y la recaudación de impuestos en un país son fundamentales para garantizar al menos dos objetivos: primero, cumplir con el funcionamiento del Estado y financiar los distintos proyectos y obligaciones que este tiene y, en segundo lugar, pueden tener un impacto importante en la reducción de las brechas de desigualdad económica. En este ámbito, conocido como justicia fiscal, México se ha caracterizado históricamente por una baja recaudación de impuestos y, al mismo tiempo, una política fiscal de bajo impacto en la reducción de las desigualdades.

La particular baja recaudación en México

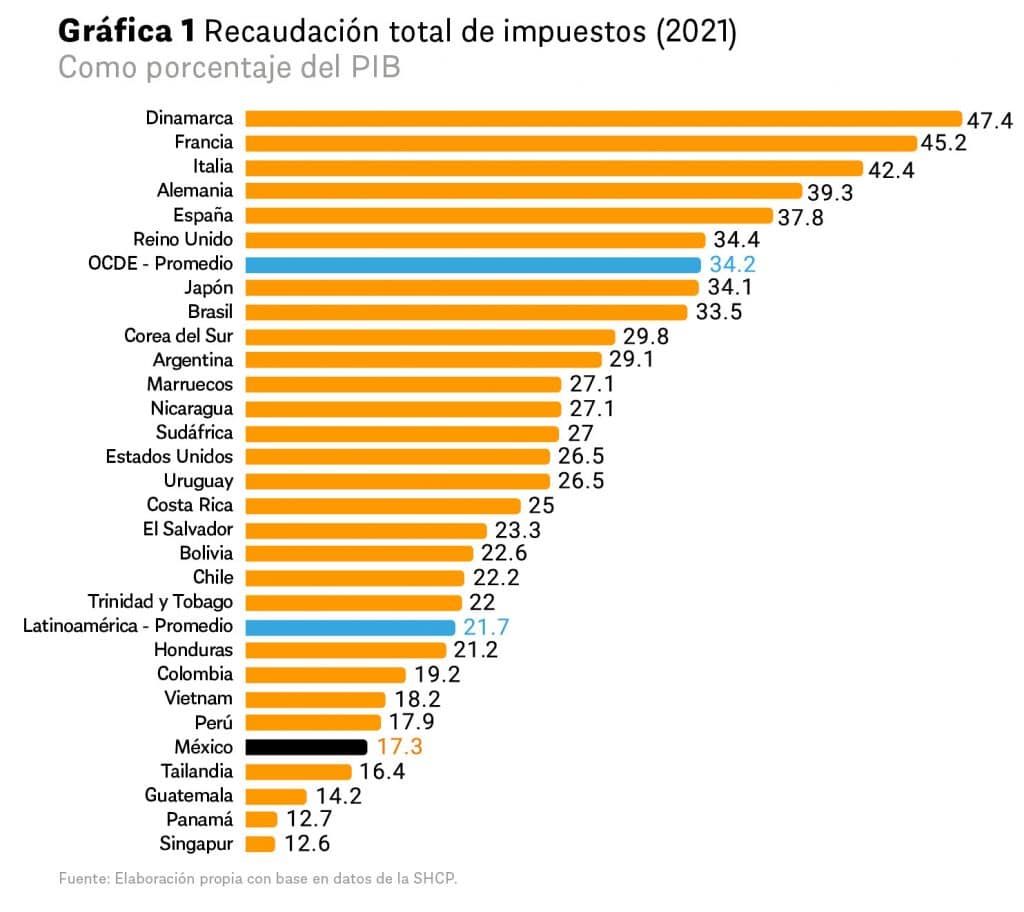

El caso mexicano es particularmente relevante, debido a que su nivel de recaudación histórica ha sido especialmente bajo para un país con su nivel de desarrollo económico, incluso dentro de la región latinoamericana. La recaudación de impuestos en México, que alcanzó el 17% del PIB en 2021, no solo es la más baja de la Organización para la Cooperación y el Desarrollo Económicos (cuyos países en promedio duplican a nuestro país, con un 34%), sino que también está por debajo del promedio de la región latinoamericana (22%). De hecho, así como México es superado por países de la región como Brasil (34%), Argentina (29%), Chile (22%) y Colombia (19%), también nuestro país recauda menos que otros con niveles de desarrollo económico más bajos como lo son Nicaragua (27%), El Salvador (23%), Bolivia (23%) y Honduras (19%).

La explicación histórica de esta particularidad de baja recaudación mexicana tiene mucho que ver con un lobby activo por parte de las élites económicas desde hace décadas,

{{ Véase “[In]justicia fiscal y captura política en México” [Jaramillo-Molina y Rodríguez Leal-Isla, 2020] para una explicación más amplia de la historia de la política fiscal y de recaudación de impuestos en México. }}

que ha tenido como consecuencia políticas fiscales poco progresivas (que no impactan en la desigualdad), privilegios fiscales para grandes empresas y grandes fortunas, y un sistema fiscal sostenido mayoritariamente en la clase trabajadora. Además, todo esto ha sido legitimado por una narrativa meritocrática que justifica los bajos impuestos con base en razones cuestionables como la corrupción y la informalidad en el país, así como supuestamente promover la generación de empleos a través de una disminución de los impuestos y distintos “incentivos” fiscales para las empresas.

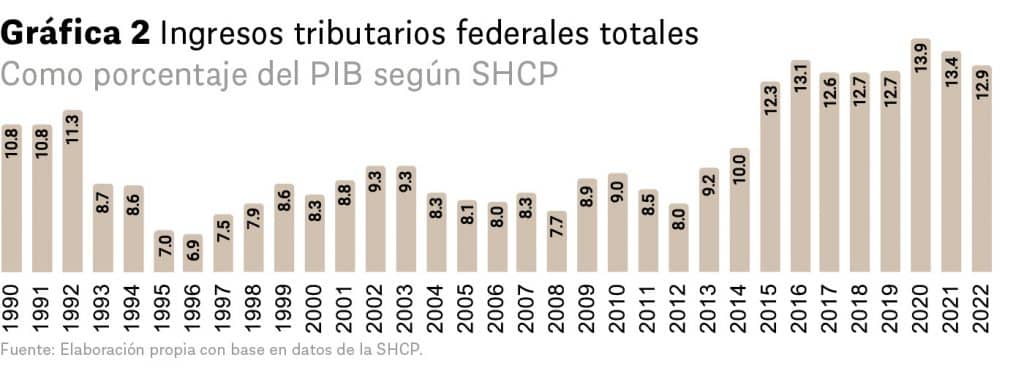

Es por ello que, entre 1990 y 2022, la recaudación de impuestos federales en México apenas ha aumentado poco menos de dos puntos del PIB (véase Gráfica 2). Dentro de ese periodo, primero destaca una importante disminución de la recaudación entre 1992 y 1996 (de casi cuatro puntos del PIB), que se mantuvo relativamente estable hasta 2013, y logró aumentar tres puntos porcentuales con los cambios introducidos en la reforma fiscal de 2014. Esta reforma aumentó las tasas marginales máximas de impuestos sobre la renta de personas físicas y morales, eliminó el régimen de consolidación fiscal, estableció el impuesto a las ganancias en la bolsa de valores, limitó las deducciones al 10% del total de ingresos y estableció una tasa del 5% en el impuesto especial sobre producción y servicios (IEPS) para la comida chatarra y los refrescos. Más adelante durante el sexenio, se modificaría la estructura de subsidios e impuestos a gasolina y combustibles, con efectos significativos en los ingresos federales.

La recaudación de impuestos con la 4T

A pesar de las múltiples recomendaciones de la necesidad de una nueva reforma fiscal progresiva que aumentara la recaudación de manera importante, el sexenio que comenzó en 2018 se caracterizó por el compromiso del presidente Andrés Manuel López Obrador desde su campaña a “no aumentar ni crear nuevos impuestos”, pero sí mejorar el cobro de los existentes. En ese sentido, han sido destacables los esfuerzos del gobierno federal y el sat para disminuir las condonaciones fiscales y buscar que pagaran los más grandes deudores al fisco. También se endurecieron las penas a delitos fiscales y defraudación fiscal, y se luchó contra lo que se conoce popularmente como “factureras”.

Sin embargo, los resultados de estas estrategias han sido insuficientes y poco representativos en el nivel de recaudación. Al comparar la recaudación de ingresos federales de 2018 con la de 2022, apenas se ha avanzado en 0.2 puntos porcentuales del PIB. Si bien es destacable que la recaudación no disminuyó tanto durante la crisis económica iniciada en 2020 por la pandemia de covid-19, luego de que el PIB se ha ido acercando a su tendencia previa a la crisis, la recaudación como porcentaje de este volvió a caer en 2021 y 2022.

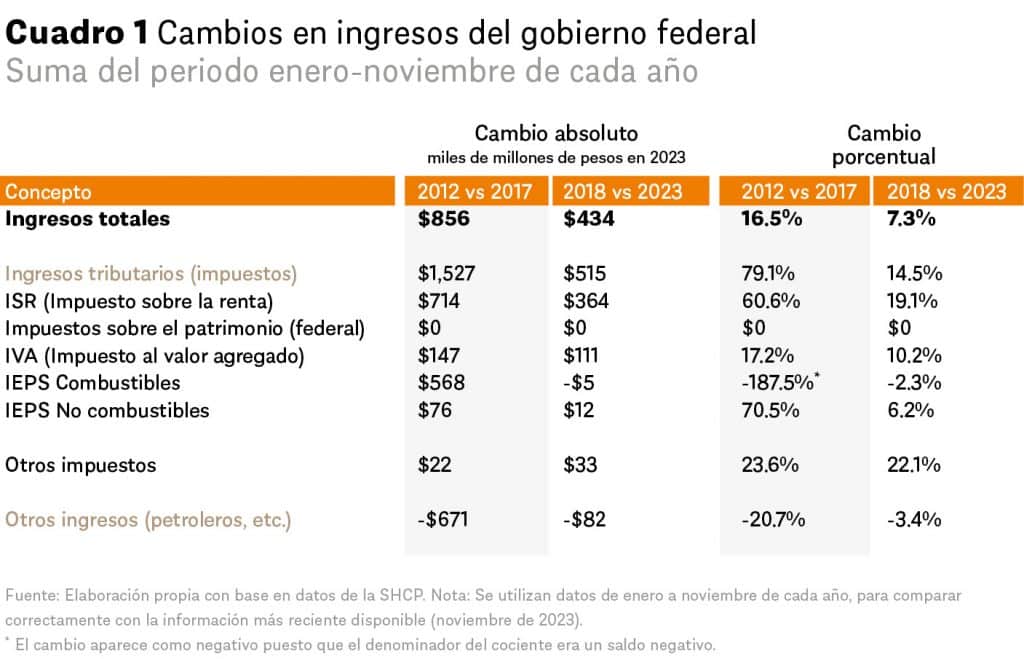

Al explorar con mayor profundidad los resultados de los primeros cinco años del sexenio en la recaudación de impuestos y comparar con los primeros cinco años del sexenio anterior, encontramos algunas conclusiones interesantes (véase Cuadro 1). Por ejemplo, los ingresos totales del gobierno federal aumentaron el doble durante el sexenio anterior frente al actual, a pesar de que en el anterior los ingresos distintos a los tributarios (principalmente ingresos petroleros) cayeron casi 700 mil millones de pesos. El balance positivo en el sexenio anterior se debió al aumento de 1.5 billones de pesos en recaudación, equivalente a un aumento del 79% entre 2012 y 2017; mientras tanto, en el sexenio actual, el aumento de la recaudación fue apenas de 15%.

El detalle de los impuestos que más han aportado a los cambios en la recaudación en esta comparativa muestra que, como resultado de la reforma fiscal de 2014, los ingresos por el impuesto sobre la renta (ISR) aumentaron un 61%, mientras que el IEPS de combustibles tuvo un aumento neto de 568 mil millones de pesos, pues pasó de un saldo negativo de casi 300 mil millones de pesos en 2012 (debido a los subsidios) a recaudar 265 mil millones en 2017. A su vez, durante el sexenio actual el aumento del ISR fue importante (de 19% en 2023 comparado con 2018) pero mucho menor que el periodo comparable del sexenio anterior, en gran medida debido a que las tasas marginales del impuesto no han sido modificadas. Por su parte, la recaudación del ieps en combustibles no ha aumentado al corte del año 2023 y, de hecho, el año 2022 cerró con salgo negativo en dicho rubro.

Una reforma fiscal futura es necesaria e ineludible

En resumen, el sexenio actual ha quedado a deber ampliamente en el aumento de la recaudación de impuestos para el país. La negativa a modificar los impuestos ha tenido como consecuencias el estancamiento de los ingresos federales durante seis años, y ha dejado ir grandes oportunidades para una reforma fiscal como lo fueron: 1) la legitimidad y amplia diferencia en votación con la que asumió la presidencia de López Obrador, 2) un gobierno que gozó de mayoría en las cámaras federales durante seis años, y 3) un entorno internacional que ha asumido el aumento de impuestos progresivos, principalmente a la riqueza y el ingreso de los más ricos, como una inminente urgencia, más aún luego de la crisis económica por covid-19, que terminó enriqueciendo en buena medida a las grandes fortunas mundiales y empobreciendo más a la mayoría de la población.

Sumado a lo anterior, el espacio fiscal de México ha disminuido debido a que los compromisos fiscales del gobierno federal han aumentado. Entre ellos, uno de los más importantes es el aumento sostenido del presupuesto que se dedica a pensiones “contributivas” y “no contributivas” y que, en el caso de las pensiones contributivas, implica transferencias mucho más altas para los hogares más ricos.

En este sentido, una reforma fiscal progresiva durante el siguiente sexenio será no solo deseable para disminuir las amplias brechas de desigualdad en el país (cobrando más a los que más tienen) y así generar mayor justicia fiscal, sino que también es ineludible porque cada vez más los ingresos tributarios son insuficientes para hacer frente al total de compromisos fiscales que aumentan, y que seguramente aumentarían más si el siguiente gobierno decide ampliar el gasto en políticas de protección social (lo cual claramente es deseable). Es decir, la posibilidad misma de construir un sistema de protección social más justo para México pasa también por la necesidad de una reforma fiscal progresiva.

Si estamos de acuerdo en que la reforma fiscal es deseable, urgente e ineludible, la pregunta siguiente es: ¿Quién debería pagar más? Lo más adecuado y justo sería que dicha reforma fiscal fuese progresiva, y que cobre más a los más ricos al tiempo que beneficia más a quienes menos tienen. A nivel mundial, ha crecido la exigencia de impuestos a la riqueza y a las grandes fortunas, y la popularidad de estos impuestos debería ser una base sobre la cual el próximo gobierno podría legitimar cambios al ISR y la creación de impuestos federales al patrimonio, inexistentes actualmente (véase Cuadro 1).

Además, hoy día el panorama internacional se ha nutrido de un amplio debate sobre la justicia fiscal y la cooperación entre países para disminuir las formas de evasión fiscal gracias a gobiernos que cobran bajos impuestos. La mesa está puesta para que la siguiente administración proponga una amplia reforma fiscal progresiva y popular. Ojalá y quien gobierne el siguiente sexenio no deje pasar esta oportunidad. ~

es economista por la Universidad de Guadalajara, doctor en ciencia social por El Colegio de México y cofundador del Instituto de Estudios sobre Desigualdad (Indesig) y del proyecto Gatitos Contra la Desigualdad.