La historia económica de América Latina ha sido una larga sucesión de crisis profundas y devastadoras. Independientemente de sus orígenes –malas políticas internas, contagio financiero o una recesión global–, la mayoría de estos episodios terminó en grandes devaluaciones de las monedas locales, aumento del desempleo, inflación desatada, reestructuración de la deuda pública, penurias y desencantos. Peor aún, en el pasado las crisis financieras solían desembocar en golpes de Estado y dictaduras cruentas.

Argentina es, posiblemente, la nación que mejor ejemplifica esta historia repleta de frustraciones. A menos de dos décadas de haber logrado la independencia, la nación del Río de la Plata se inició en la dura realidad de los pánicos financieros. En 1827 el peso papel se depreció en más del 30% en relación al peso fuerte, el que se encontraba ligado al oro. Hubo nuevas devaluaciones en 1829, 1838, 1839, 1845 y 1851. Luego de un corto periodo de estabilidad, Argentina sufrió una gran crisis en 1876, que fue seguida por las devaluaciones de 1885 y 1889. La inestabilidad argentina del siglo XIX culminó en 1890 con la llamada “crisis de la banca Barings”. El siglo XX no fue muy diferente. La tónica fue la inestabilidad generada por desequilibrios fiscales y políticas monetarias laxas. Cada vez que el país sucumbía y se producía el colapso de la moneda, las autoridades ideaban nuevos esquemas –algunos parecían sacados de viejos libros de alquimia– para evitar que lo impensable volviera a suceder. Pero inevitablemente estos planes y programas terminaban fallando, y la historia volvía a repetirse. El último capítulo de esta telenovela trágica aún está fresco en nuestras memorias y ocurrió en enero de 2002, cuando el experimento de la “convertibilidad”, que fijó la paridad entre el peso argentino y el dólar estadounidense, explotó en una crisis de consideración.

A partir de 2006, y después de casi dos siglos de crisis recurrentes, un mito se apoderó de las mentes de los analistas latinoamericanos. Un mito y una esperanza. Se dijo, con vehemencia y convicción, que las economías de la región se habían “desacoplado” de las de los países avanzados y del ciclo económico internacional. Desde un punto de vista práctico ello implicaba que una desaceleración en el “centro” –en Estados Unidos, Europa o Japón– no tendría efectos sobre la “periferia” latinoamericana. Además, se pensó que los precios elevados de los recursos naturales, prevalecientes desde 2005 y hasta mediados de 2008, asegurarían una bonanza casi permanente, que pondría fin a la costosa inestabilidad del pasado.

Los acontecimientos de octubre de 2008 desmintieron con fuerza este mito y demostraron que las economías latinoamericanas siguen siendo muy vulnerables y dependientes de lo que sucede en el resto del mundo. Hasta ahora Brasil y México han estado entre los países más afectados por la llamada crisis subprime; durante las últimas semanas el valor de las empresas transadas en sus bolsas de valores ha caído en aproximadamente 50%. La situación es tan grave que a fines de octubre Estados Unidos tomó la decisión sin precedentes de otorgarles créditos de hasta 60 mil millones de dólares, para así evitar un desplome de sus monedas.

Pero Brasil y México no han sido los únicos impactados por la volatilidad financiera: en Chile la moneda ha perdido un tercio de su valor, en Perú el costo del financiamiento externo se ha disparado, y en Argentina el gobierno ha tenido que recurrir a medidas extremas –como la nacionalización del sistema de pensiones– para enfrentar un inminente descalabro fiscal.

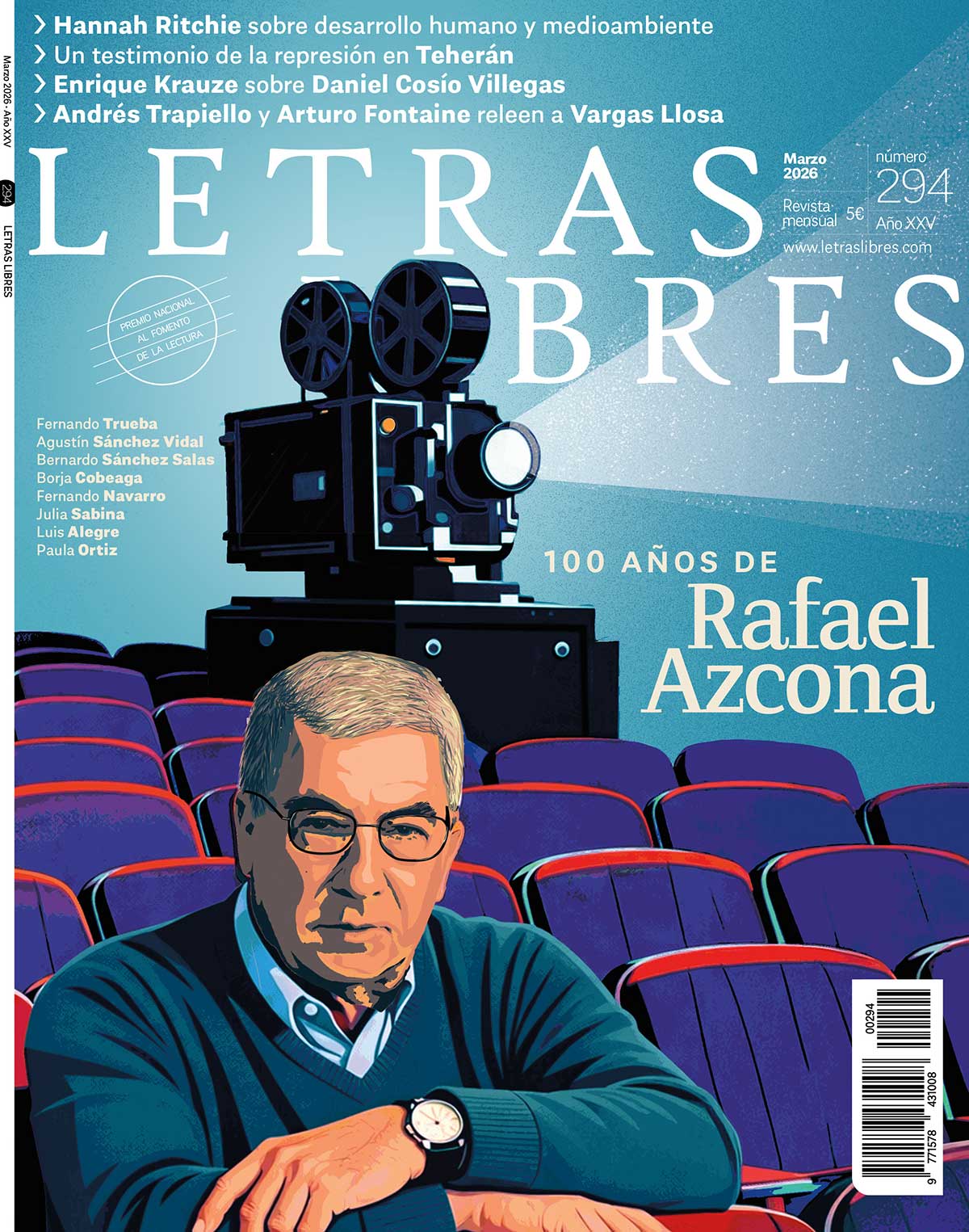

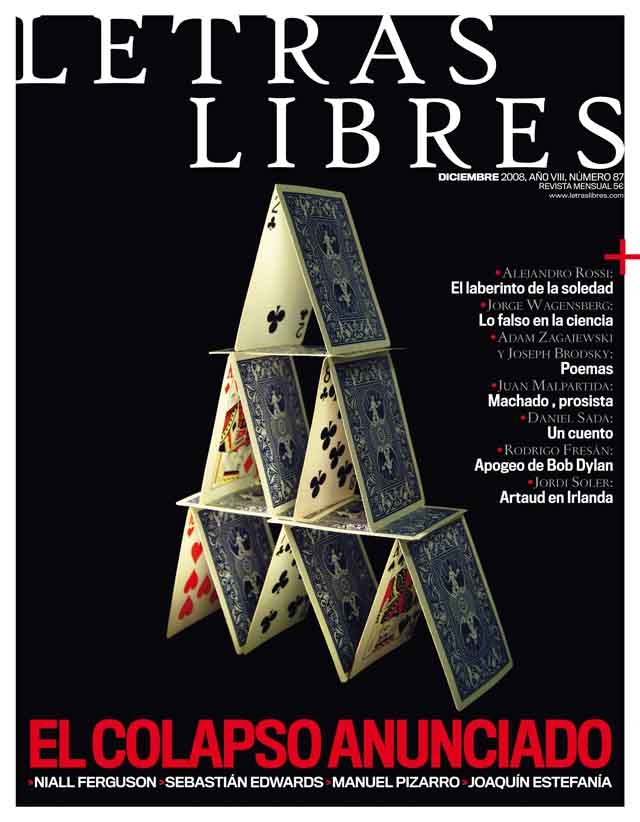

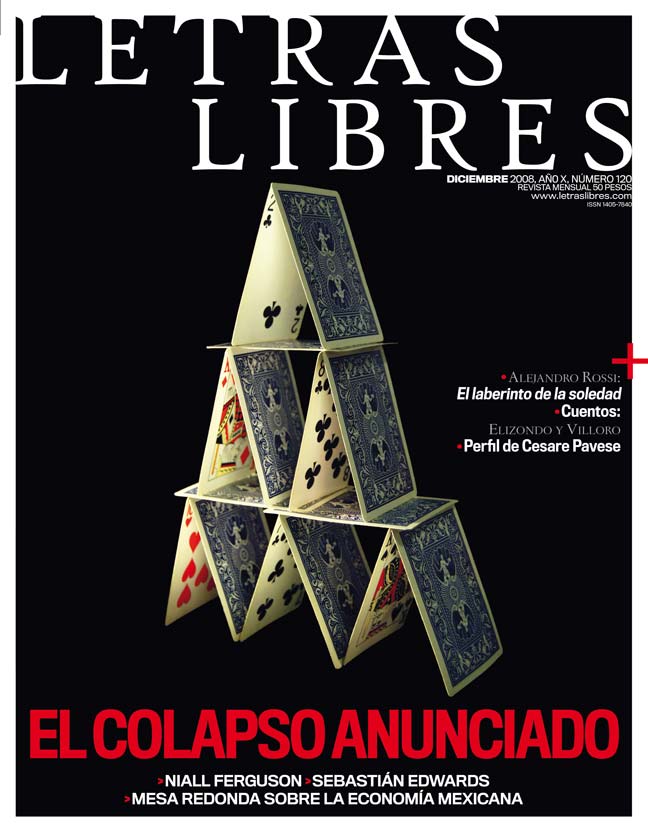

De la Gran Depresión al Gran Descalabro

Al centro mismo de la crisis financiera actual se encuentra la burbuja inmobiliaria creada de los años 2001 a 2006 en Estados Unidos. Pero la burbuja en sí no hubiera producido una crisis de esta magnitud si no hubiera sido por la contribución de una serie de elementos adicionales, incluyendo el de que los bancos de Wall Street hayan creado instrumentos financieros complejos que fueron vendidos a inversionistas tan codiciosos como ingenuos, y el de que tanto bancos como personas se hayan endeudado a tasas sin precedentes.

Pero ni siquiera esto es suficiente para generar la tormenta perfecta. Para completar la historia aún tenemos que identificar a otros villanos y culpables. Entre ellos destacan una regulación financiera excesivamente laxa, compañías evaluadoras de riesgo financiero altamente incompetentes, y la presión por parte del Congreso estadounidense a las instituciones cuasi estatales Fannie Mae y Freddie Mac para que prestaran dinero a personas de bajos recursos y poca capacidad de pago.

Pero si bien estos factores explican los orígenes de la crisis, no explican su profundidad. El pánico, la caída en espiral de los mercados y el contagio al resto del mundo –incluyendo América Latina– fueron consecuencia directa de la ineptitud con la que el gobierno del presidente George W. Bush enfrentó el problema: dejar caer al banco de inversiones Lehman Brothers en septiembre de este año fue, claramente, un error, como lo fue haberle presentado al Congreso un plan de rescate incompleto, mal armado, incongruente y que nadie pudo explicar con claridad. Detrás de esta incompetencia encontramos el dogmatismo y la rigidez ideológica de los fundamentalistas del mercado, esa banda de políticos y economistas enamorados de un sistema puro e idealizado que nunca ha existido y del que ni siquiera Adam Smith se sentiría orgulloso.

Arrogancia y derrumbe

Pero el dogmatismo no fue el único problema. Además, los actores principales pecaron, una y otra vez, de arrogancia y de, lo que es posiblemente peor, una falta de perspectiva histórica.

La arrogancia fue, más que nada, a un nivel intelectual. Durante años los banqueros de Wall Street se sintieron los señores del mundo. Este sentimiento de superioridad –y, más grave, de infalibilidad– no se basaba en sus enormes salarios, ni en los bonos millonarios, sino en su inteligencia y poder intelectual. Ellos sabían más que nadie; entendían el mundo como verdaderamente era; tenían modelos que lo explicaban todo; podían reducir las ideas más sofisticadas o etéreas a un sistema de ecuaciones diferenciales estocásticas. Para proteger su supuesta superioridad erigieron una barrera lingüística entre ellos y el resto de los mortales, barrera que impedía saber si verdaderamente eran tan inteligentes, capaces y observadores. Usaban siglas que sólo ellos entendían –CDS, CDO, SIV, ELMI– y utilizaban términos tomados de la física teórica, como “procesos brownianos”, “lema de Ito” y otros, para referirse a los movimientos de los mercados financieros. Y si alguien preguntaba qué querían decir, o cómo se podían explicar sus teorías en lenguaje simple, las respuestas que daban eran tan herméticas como las siglas que lanzaban a diestra y siniestra, o simplemente no había respuestas, o el preguntón recibía una mirada fulminante y despectiva.

Pero, como ahora todos sabemos, detrás de este barniz de eficiencia y superioridad se escondía una incapacidad por entender verdaderamente el mundo y sus vicisitudes. La fragilidad del pensamiento y de los modelos de Wall Street era profunda y estructural. Los banqueros de inversión hablaban –con orgullo, por cierto– de las bondades de su “ingeniería financiera”. Y ahí, precisamente, está el problema. La ingeniería es una disciplina exacta, basada en las leyes precisas de la física, y usa reglas inmutables y mecánicas. Pero las finanzas son lo opuesto a la mecánica: tienen que ver con inversores y su psicología, con personas ricas, pensionados y especuladores, con iglesias y fundaciones, con universidades y obras de caridad que invierten sus fondos para poder hacer sus obras en el futuro. El uso mecánico de ideas, modelos y relaciones cuantitativas, como si fueran una caja negra, jugó un rol central en esta crisis. Los modelos decían que las hipotecas subprime serían repagadas, que los derivados eran espléndidos, que las correlaciones entre los mercados eran bajas y que las estampidas de inversionistas eran una invención de los socialistas o de los amargados.

Nadie –o casi nadie– se preocupaba por la historia, por lo que había pasado tan sólo sesenta años atrás en los mismos Estados Unidos, o hace tan sólo unos años en países ordenados o civilizados como Suecia, o en naciones alargadas y lejanas como Chile, o desordenadas y geniales como Argentina, o tropicales y futbolizadas como Brasil. Lo que importaba era el modelo, las ecuaciones, los segundos, terceros y cuartos “momentos” estadísticos, la reversión a la media, los procesos estocásticos de salto, las distribuciones estadísticas sofisticadas (pero mecánicas). Como dijo el periodista David Brooks en el New York Times, los analistas vivían en la caverna de Platón, sólo viendo las sombras de la realidad, y no lo sabían; ni siquiera lo sospechaban. Para ellos la realidad estaba en sus modelos llenos de ecuaciones, fórmulas y falsa complejidad.

Atajos y populismos

En la mayoría de los países de América Latina las autoridades económicas se convencieron, a partir de 2005, de que sus respectivos países gozarían de una bonaza exportadora (casi) permanente. Creyeron que la demanda creciente de China y la India por esos productos mantendría sus precios elevados para siempre y llevaría a América Latina a la prosperidad. Lo que no entendieron era que este boom de precios era una ilusión de corto plazo, una burbuja tan frágil y pasajera como la burbuja inmobiliaria.

Al confiar en el boom de commodities, las autoridades de la región descuidaron lo verdaderamente importante, lo que crea riqueza y desarrollo; descuidaron la construcción de instituciones sólidas que protegen los derechos de propiedad, minimizan las disputas y los conflictos y aseguran el imperio de la ley; se olvidaron de las políticas económicas que fomentan la innovación y la creatividad, la productividad y la eficiencia. En una palabra, al creerse el cuento de que los altos precios de los recursos naturales se mantendrían en el largo plazo, las autoridades de muchos países latinoamericanos optaron por una estrategia de desarrollo basada en un atajo. Pero la historia es majadera, y una y otra vez nos enseña que los atajos no funcionan en el largo plazo. Los atajos sólo nos llevan a mitad de camino; ilusionan a la población, pero al final fracasan. Eso lo vemos ahora que el precio del petróleo ha caído fuertemente, como lo ha hecho el del maíz, el trigo, la soja, el cobre, el hierro y el gas natural.

En los últimos años, esta “política de los atajos” ha sido practicada con especial entusiasmo por un grupo de países cuyos líderes han rechazado la globalización y la economía de mercado, incluyendo Argentina, Venezuela, Nicaragua, Ecuador y Bolivia. En todos ellos, políticos carismáticos y populares han desarrollado discursos que plantean un conflicto entre “la gente” y “el capital”, “el país” y las “multinacionales”, “ricos” y “pobres”.

Esta retórica populista ha sustituido el discurso modernizador y técnico impulsado en la época del llamado Consenso de Washington y que habla de eficiencia, competitividad, crecimiento, esfuerzo y mayor productividad.

Estos países están, precisamente, entre los que más sufrirán con las secuelas de la crisis subprime y con la recesión global profunda y devastadora que azotará al mundo durante los próximos 18 a 24 meses.

Argentina será, sin duda, una de las naciones más afectadas. Y esto no sólo por razones económicas –sus necesidades financieras externas son enormes y sus exportaciones caerán con fuerza–, sino también por razones políticas. La administración de la presidenta Cristina Fernández de Kirchner genera una gran desconfianza entre inversionistas locales y extranjeros, que temen que medidas arbitrarias afecten el valor de sus inversiones. Tanto es así que un amplio grupo de analistas cree que Argentina nuevamente entrará en una cesación de pagos de su deuda pública. La reciente decisión de Standard and Poor’s de sindicar a Argentina como un país crecientemente riesgoso es más que justificada y refleja las aprehensiones de analistas e inversores. Esta situación se ha traducido, a partir de finales de septiembre, en una salida de capitales sin precedentes en la historia moderna de la nación; ni siquiera durante 2001, en los prolegómenos de la crisis de la convertibilidad, salió tanto dinero de Argentina. Peor aún, información recientemente divulgada por La Nación de Buenos Aires indica que el número de personas viviendo debajo de la línea de la pobreza es mayor que en 2001, año en que Argentina experimentó una de las crisis más severas de su historia.

México también sufrirá por la larga recesión global. Al mirar el horizonte económico de los próximos años uno no puede dejar de recordar la frase de Porfirio Díaz: “Pobre México, tan lejos de Dios y tan cerca de Estados Unidos.” La relación histórica entre ambos países experimentó un fuerte aumento con el tlc, que entró en vigor en enero de 1994. Desde ese año un porcentaje creciente de las exportaciones mexicanas se ha dirigido a Estados Unidos, por lo que problemas económicos al norte del Río Bravo tienen una severa repercusión en México. Pero eso no es todo: a pesar de los esfuerzos de las autoridades por reducir las vulnerabilidades de la economía mexicana, esta tiene enormes requerimientos de financiamiento para el año 2009; se estima que tan sólo el sector público requerirá recursos en exceso del 15% del producto nacional. Obtener estos dineros en medio de una crisis crediticia global será un desafío de grandes proporciones.

Las naciones de América Central también dependen de los avatares económicos de Estados Unidos. Estos países no sólo experimentarán una caída en sus exportaciones y flujos de inversiones provenientes desde el extranjero, sino que también verán una disminución de las remesas familiares, enviadas por los emigrantes que se han avecindado en países avanzados –fenómeno que, por lo demás, también afectará a otros países de la región, incluyendo a México.

Orden y un poco de progreso

Posiblemente, la pregunta más importante es qué sucederá en Brasil, el gigante latinoamericano. Durante los últimos años analistas e inversores del mundo entero empezaron a mirar a Brasil como una potencia económica en ciernes. Se habló de un milagro y muchos aseveraron que, finalmente, Brasil dejaría de ser el eterno país del “mañana” y que, al igual que China y la India, crecería a ritmos espectaculares. Desafortunadamente, todo sugiere que esto no fue más que una ilusión óptica y voluntarista.

El boom de Brasil de los últimos años se apoyó sobre cimientos extraordinariamente débiles. Es cierto que el presidente Lula decidió evitar el populismo rampante de Hugo Chávez y que se comprometió a derrotar la inflación y mantener el déficit fiscal bajo control. Pero esto no es suficiente para que Brasil sea una gran potencia económica.

Lo de Lula no fue otra cosa que optar por ser un país “normal”. Pero para crecer a tasas elevadas y sostenibles, y para crear una economía robusta y resistente, se requiere más que tener una inflación controlada. Se requiere agilidad, dinamismo, productividad y políticas económicas que fomenten los emprendimientos y la eficiencia. Y, como numerosos estudios han mostrado, Brasil no ha podido –o no ha querido– hacer reformas modernizadoras que verdaderamente fomenten una explosión de productividad. Brasil continúa siendo un país enormemente burocrático, con un sistema educacional en crisis, con impuestos elevadísimos, infraestructura mediocre, trabas a la formación de empresas, legislación económica anquilosada, instituciones débiles, un sistema judicial ineficiente, un escaso respeto por la regla de la ley y un elevado nivel de corrupción.

Una serie de indicadores sobre la eficiencia y competitividad de 178 países, realizada por el Banco Mundial, sugiere que Brasil tiene mucho camino por recorrer si quiere ser una fuerza productiva en el mundo. Por ejemplo, en la categoría de “facilidad para hacer negocios” Brasil está en el lugar 128. Por otro lado, en Brasil toma 152 días obtener una licencia para iniciar un emprendimiento y crear una empresa; en contraste, en Chile toma 23 días, y en los llamados Tigres Asiáticos, 33. Este patrón se repite en un infinidad de medidas de eficiencia, que claramente indican que ese emperador llamado Brasil no lleva ropas.

Es lamentable, pero es cierto: en los últimos años Brasil no se jugó por la modernidad y la eficiencia, y ello le costará caro durante los difíciles años que se nos vienen encima.

Estrella solitaria y distante

Los próximos años serán difíciles para los países emergentes. La recesión global, la aversión al riesgo por parte de inversionistas y la caída de los precios de los commodities los golpearán con severidad. Sólo aquellas naciones que sean innovadoras y eficientes podrán aumentar su participación en el mercado global, crecer a tasas razonables y moverse hacia la prosperidad. Pero la eficiencia no se improvisa ni se logra de un día a otro; la historia económica moderna ha mostrado que para lograr aumentos permanentes y sostenibles de productividad es necesario modernizar las instituciones, reducir la burocracia y los laberintos de los papeleos y contar con sistemas educativos sólidos –tristemente, la educación en América Latina es paupérrima, como lo señalan todas las pruebas internacionales. También se requiere de políticas económicas que incentiven la creatividad y la eficiencia.

Numerosos estudios internacionales realizados en los más diversos lugares –universidades, institutos de investigación, foros internacionales y agencias de cooperación internacional– muestran que sólo Chile, en toda América Latina, ha logrado un avance sistemático en la senda hacia la eficiencia y el progreso social.

No cabe duda de que Chile será el país menos golpeado por el Gran Descalabro de 2008. Su mayor flexibilidad –que, sin duda, podría ser aún mayor–, la diversificación de sus exportaciones, su sistema financiero sólido, sus cuantiosos recursos líquidos invertidos en monedas duras, sus políticas sociales y antipobreza y sus gobiernos de izquierda pragmática aseguran que la crisis vaya a tener un efecto menos devastador que en el resto de América Latina.

Al pensar en el país de la estrella solitaria y en sus avances económicos, modernizadores y sociales, uno no puede dejar de recordar la frase de Marlow, el narrador de El corazón de las tinieblas de Joseph Conrad: “Lo que nos salva es la eficiencia, la devoción por la eficiencia.” Las cosas serían muy diferentes si el resto de la región hubiera tenido la misma devoción salvadora que ha tenido Chile desde su retorno a la democracia en 1990.

El futuro del capitalismo global

Joseph Schumpeter, el gran economista austriaco, fue quien mejor describió el sistema capitalista. Dijo que se trataba de una sucesión interminable de “destrucción creativa” en la que nuevas ideas y tecnologías desplazaban a compañías antiguas que se volvían obsoletas y desaparecían. En 1939 Schumpeter publicó un tratado sobre los ciclos económicos y mostró que cada cierto número de años se producía una crisis profunda. La periodicidad parecería ser de aproximadamente veinte años: ha habido grandes crisis en 1819, 1836, 1857, 1873, 1907, 1929, 1987 y 2008.

Siempre hemos sabido que el mercado necesita regulación. Pero esta regulación debe ser inteligente, flexible, dinámica; no debe ser excesivamente intrusa ni asfixiante. No cabe duda de que en los últimos años este desafío no se enfrentó con éxito. Y es por ello que en el futuro veremos nuevos esfuerzos dirigidos a proteger a los inversionistas, a mejorar la transparencia e información en el mercado y a ponerle una cota al endeudamiento.

Sí, veremos mayores regulaciones en el mercado financiero –y las necesitamos–, pero no veremos impuestos excesivos, ni trabas a la inversión real, ni restricciones al comercio minorista, ni un movimiento hacia un Estado de bienestar. Los emprendedores seguirán adelante; nuevos Silicon Valley surgirán, y en ellos se desarrollarán nuevas tecnologías para enfrentar los desafíos medioambientales y energéticos. Como antes, los que tengan audacia y creatividad amasarán enormes fortunas, y al morir dejarán casi la totalidad de su dinero a obras benéficas; como en el pasado el individuo y su libertad tendrán un rol político central; independientemente de la crisis y de quién gane las elecciones nada se hará para que esto cambie. No sólo eso: los países europeos continuarán sus esfuerzos por modernizarse y reformar el Estado de bienestar, que continúa siendo un lastre para la productividad y el crecimiento. Vale la pena notar que Europa, con todas sus regulaciones, no ha permanecido incólume a la crisis; de hecho, los países europeos se encuentran en dificultades aún mayores que Estados Unidos.

Esta no es la crisis final del capitalismo; esto es el capitalismo. Desordenado e imperfecto, creador de enorme bienestar y riqueza. De vez en cuando tropieza, porque tomó un ritmo demasiado rápido o vertiginoso o porque temporalmente equivocó el camino. Este es el capitalismo que cae, se golpea y retrocede temporalmente. Lame sus heridas, mientras se prepara para volver a ponerse en movimiento, con su enorme fuerza creativa y su eficiencia. ~