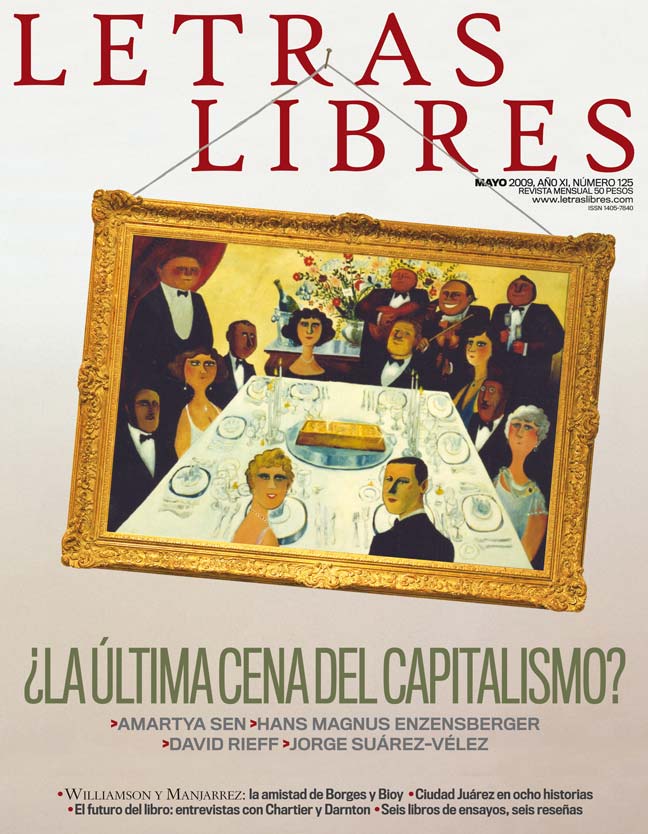

A fines del año pasado, cuando la gravedad de la crisis financiera mundial era asumida ya como una realidad y cuando, al menos en ciudades como Nueva York, Londres y Los Ángeles, dejaba de ser algo de lo que la gente hablaba con seriedad aunque no con insistencia para convertirse –a efectos prácticos– en el único tema que discutía la clase media alta de estas y otras metrópolis, un amigo mío señaló con pesar, durante el almuerzo, que ahora creía saber qué habría implicado ser un londinense o parisino próspero en la Primera Guerra Mundial.

–Siempre me he preguntado cómo es posible que gente como nosotros haya podido vivir normalmente en aquella época –dijo, echando un vistazo al restaurante lleno cuyos ingresos dependían en buena medida (acertó al decirlo así) de gente como “nosotros”: los grandes beneficiarios del enorme auge financiero de las tres décadas anteriores–. Quizá suene demasiado moralista –continuó–, pero siempre me ha indignado leer cómo parece que transcurría la vida normal lejos de las trincheras: aquellas cenas y exposiciones de arte, esos eventos que florecieron en el París y el Londres que describen Siegfried Sassoon o Apollinaire, ajenos en parte al hecho de que miles de jóvenes morían a sólo cincuenta kilómetros y de que muchos de los asistentes a tales convites volverían al frente al cabo de su licencia y jamás regresarían.

Sacudió la cabeza.

–Me siento como el tonto del pueblo. Soy el tonto del pueblo. Pero al menos ahora he empezado a entender la rapidez con que una conmoción tremenda se integra a la normalidad. ¿Dónde estamos hoy? Los ahorros de la gente se han reducido literalmente a la mitad; para muchos la hipoteca rebasa con creces el valor de su hogar; las personas de mediana edad no tienen la más mínima oportunidad de recuperar lo que han perdido. Y sin embargo la vida sigue, al igual que para los que bebían champaña en fiestas donde casi se podían oír los disparos provenientes del Somme.

Luego de despedirnos me descubrí pensando por qué, como el resto de nosotros, mi amigo estaba tan sorprendido. ¿No debíamos haber sabido que la obviedad bíblica de “en medio de la vida estamos en la muerte” es igual de inobjetable si se le da la vuelta? Si acaso, la idea de que en medio de la muerte estamos en la vida podría hallarse más cerca de la verdad. Recuerdo haber hablado con un abogado de Sarajevo en pleno sitio de la capital bosnia: me comentó que sus casos de divorcio y herencia no habían disminuido. Al advertir mi asombro, sonrió y dijo: “¿Qué pasa? ¿En serio crees que la vida privada se detiene sólo porque hay guerra?” Claro que no lo creía a nivel racional, tendría que haberle respondido con honestidad, pero en un estrato más instintivo esa había sido justamente mi fantasía.

Sin duda todo esto se habría dado por sentado en épocas anteriores: cuando los burgueses morían en casa, en compañía de sus familias, y no aislados en salas de hospital, y cuando –al menos en Europa– las guerras se desataban aproximadamente cada treinta años. Pero no ocurre lo mismo en 2009, y uno de los mayores imperativos de hoy es la necesidad de reaprender que lo que era evidente para nuestros ancestros no es el menor de los retos culturales que enfrentamos en la actual catástrofe económica.

Es improbable que esta toma de conciencia llegue con facilidad. En retrospectiva, y superado sólo por la extendida sensación de prosperidad en aumento experimentada incluso por gente con ingresos relativamente modestos en los países desarrollados, lo más notable de las tres décadas de expansión de lo que los marxistas solían llamar “capital financiero” –un lapso que arrancó con la revolución Reagan-Thatcher de los ochenta y concluyó con la debacle bancaria angloamericana de 2008– ha sido la amplitud y profundidad del cambio cultural que se operó paralelamente.

¿Qué fue lo que sucedió? Primero, los hechos concretos: aun cuando los salarios reales en Europa occidental y Estados Unidos se estancaron en gran medida durante los pasados treinta años, se produjo la llegada de una economía basada en un crédito barato disponible casi por demanda, sobre todo a través de tarjetas de crédito y préstamos hipotecarios –concedidos incluso, o quizás en particular, a aquellos que nunca antes en la historia del capitalismo de consumo podrían haber sido sujetos de crédito debido a su situación financiera–, y artículos cada vez más sofisticados –en especial electrodomésticos–, cuyos precios bajaban con gran celeridad. Lo que hizo esta economía fue obstruir la brecha que se iba ensanchando entre la tasa creciente de consumo y los ingresos paralizados que permitían consumir. La gente creía ser más rica pero no lo era: sólo tenía más cosas.

Fue el triunfo de la euforia sobre la razón: el contagio, padecido por la población en general –sobre todo en Estados Unidos y el Reino Unido–, de lo que antes fueran los hábitos de compra de los nuevos ricos, los atletas, las mujeres-trofeo y los jóvenes mimados. Tal sistema era materialmente insostenible. La baja en el precio de los bienes de consumo dependía de costos decrecientes de producción, lo que en la práctica implicaba trasladar la producción y el montaje –y hasta el diseño– a lugares con mano de obra más barata. En teoría esto podría haber beneficiado a los países vecinos del mundo desarrollado –México en el caso de Estados Unidos; África del Norte y recientemente Europa oriental en el caso de la Unión Europea–, pero en la práctica el grueso de la producción no tardó en concentrarse en China, que se volvió el motor productivo del orbe aun cuando Estados Unidos siguió siendo la locomotora del consumo global. Al mismo tiempo, el auge de la construcción de vivienda privada en Estados Unidos era un negocio de bajo costo gracias a que los contratistas se apoyaban en los inmigrantes –sobre todo mexicanos–, a quienes se les podían pagar salarios inferiores a las normas establecidas para los trabajadores estadounidenses.

En un artículo reciente Paul Krugman, premio Nobel de Economía, argumentaba que al menos en un sentido metafórico el esquema Ponzi de Bernard Madoff –el fraude de cincuenta billones de dólares que involucró a algunos de los inversionistas más ricos y supuestamente más sofisticados de Estados Unidos– era el símbolo de toda una época: la prosperidad fundada en el engaño por parte de los banqueros y en la credulidad por parte de sus clientes. Por cierto, un esquema Ponzi se basa en pagar a viejos inversionistas no con utilidades sino con el dinero de nuevos inversionistas; en teoría, mientras los mercados continúen al alza y el estafador pueda seguir atrayendo nuevas inversiones, no hay razón por la que el fraude no pueda extenderse indefinidamente.

Pero, por supuesto, tarde o temprano todos los mercados empiezan a desplomarse, y en ese punto el esquema Ponzi se viene abajo de manera inevitable. Ciertamente los banqueros de Wall Street y la City no creyeron estar cometiendo fraude; y si lo hicieron –tales eran las contradicciones culturales de los años de bonanza–, ellos fueron sus víctimas y a la vez sus arquitectos (así lo demuestra la decisión de Richard Fuld, presidente de Lehman Brothers, de ejercer opciones sobre cuarenta millones de dólares en acciones de su firma menos de un mes antes de que el colapso de la compañía devaluara dichos bonos). Pero de lo que se hallaban convencidos –y aquí, si acaso, resultaron más engañados que Madoff, que al menos parece haberse asumido como estafador– era de que ni las acciones ni, aún más importante, el precio de la vivienda decaerían durante un lapso prolongado: sin duda habría tiempo de sobra para que esta arquitectura financiera, flamante y totalmente utópica en retrospectiva, mantuviera su integridad a salvo. Bird y Fortune, los cómicos ingleses, tienen un famoso sketch: una entrevista imaginaria con un banquero de inversiones que trata desesperadamente de explicar qué falló en los mercados. “Si algo he aprendido en cuarenta años en la City –dice– es que el precio de la vivienda nunca sigue subiendo: nunca, nunca, nunca.” Y al cabo de una pausa añade: “Excepto, así lo pensamos, en esta ocasión.”

En realidad, ningún enfoque satírico –por original que sea– de las actitudes del mundo financiero durante el auge económico puede estar cerca de igualar el exuberante delirio que fungió como la doctrina habitual a lo largo de veinte años antes de que la crisis pasara finalmente la factura. De Alan Greenspan, presidente de la Reserva Federal de Estados Unidos, al hablar de una nueva era de equilibrio económico que denominó “la gran moderación” (una idea curiosamente estoica para un seguidor de Ayn Rand, la frenética novelista trocada en una Schopenhauer de pacotilla), a Larry Kudlow, el influyente presentador del canal CNBC, al referirse a una “economía de Ricitos de Oro” ni demasiado caliente ni demasiado fría, el consenso fue casi absoluto: el modelo financiero angloamericano instituido con Reagan y Thatcher era nada menos que una especie de “fin de la historia” capitalista. Habría rezagos, claro, y sin duda los mercados tendrían que someterse con regularidad a una “corrección”, para utilizar el delicioso eufemismo que Wall Street emplea en lugar de “desplome”. Pero estas eran simples fallas técnicas y, como los invitados a los programas de negocios repitieron hasta el cansancio, las caídas de la bolsa de valores eran epifenomenológicas y pasajeras. En general, la situación apuntaba hacia arriba y por ende cada “corrección” era ni más ni menos que un golpe de suerte para el inversionista común, ya que le permitía adquirir acciones a bajo costo antes del inevitable rebote y el alza subsiguiente.

El escritor inglés John Gray es el gran anatomista de esta migración contemporánea del pensamiento utópico de la izquierda a la derecha. En el pasado, señala Gray, los relatos de progreso derivados del cristianismo ocupaban el centro del liberalismo y el socialismo. Por su parte, los conservadores estaban anclados supuestamente a una visión más oscura y pesimista de la naturaleza humana y las deficiencias de la sociedad. Pero con Reagan –Thatcher es un caso más complejo, y no está para nada claro que haya comprendido del todo las consecuencias sociales de su proyecto transformador para Gran Bretaña– todo esto cambió. Fue la derecha la que se convenció de que en un capitalismo desregulado, en el que el Estado permitía en gran medida que los mercados financieros establecieran sus propias pautas, se había alcanzado una suerte de equilibrio benévolo.

En los años ochenta Komar y Melamid, los pintores rusos exiliados, hicieron una serie de cuadros cómicos que imitaban la propaganda del realismo socialista de la Unión Soviética; sin embargo, en lugar de campesinos audaces y trabajadores siderúrgicos y consignas que exaltaban el Plan de los Cinco Años y la inevitable victoria del comunismo, retrataron a ejecutivos trajeados de Wall Street marchando con pancartas que proclamaban el triunfo infalible del capitalismo. En su punto más álgido, la propaganda emitida por Wall Street no fue menos burda. El programa de Larry Kudlow iniciaba con un montaje de invitados asiduos, cada uno de los cuales decía una parte de la frase que el presentador llamaba con seriedad “el credo Kudlow”. “Creemos –rezaba la frase (y la creencia, para seguir a Gray, era justo el quid de la cuestión)– que el capitalismo de libre mercado es el mejor camino hacia la prosperidad.” Por supuesto, cada episodio del programa obligaba a aprender la lección de que, con o sin China, ese era de hecho el único camino.

La idea floreció en Estados Unidos –y en Gran Bretaña– literalmente durante décadas. Entretanto, aun países como Francia, Alemania, la India y México, al menos hasta cierto punto y es obvio que con sus variantes, se sumaron a este consenso angloamericano en el que parecía encarnar el espíritu de los tiempos y se lanzaron a reducir y en algunos casos hasta desmantelar la participación estatal en la economía. La sabiduría de la privatización se antoja tan indiscutible como las leyes de la física. En cuanto a aquellos que se oponían, vaya, pues eran enemigos del progreso sin mayor relevancia que un frenólogo.

Y entonces todo se derrumbó. Los más sorprendidos fueron los fundamentalistas del mercado, que según resultó habían mentido no sólo a sus clientes –en esto no había novedad, tal como demostraban decenas de chistes viejos sobre Wall Street, algunos de los cuales se remontaban hasta 1900– sino a ellos mismos. Uno tras otro los grandes bancos, corredores de bolsa y compañías de seguros fracasaron o tuvieron que ser apoyados y en algunos casos hasta nacionalizados por el Departamento del Tesoro de Estados Unidos o sus homólogos en Gran Bretaña y la eurozona. Como afirmó Alan Greenspan con un dejo patético al declarar ante el Congreso: “Quienes hemos velado por el interés de las instituciones de crédito para proteger el patrimonio de sus accionistas, yo entre ellos, estamos atónitos.” Howard Roark, aquí tienes tu ejemplar de El capital.

Por supuesto, no todos han renunciado a la verdadera fe. Larry Kudlow aún ronda por Estados Unidos, aunque en vez de vender la economía de la era Bush como “la más grande historia jamás contada” (no estoy inventando), ahora habla de “pequeñas semillas” de esperanza para el escenario económico. En un plano más general, en Wall Street persiste el consenso –por desgastado que esté– de que los mercados terminarán por rebotar como siempre, aunque esta vez –admiten– implicará un poco más de tiempo. Parte de esto es bombo y platillo; más importante, creo, es el hecho de que el grueso de la gente que trabaja en Wall Street y la City llegó a la mayoría de edad con el surgimiento del reaganismo y el thatcherismo, la caída de la Unión Soviética y la instauración del neoliberalismo. En una época en que la memoria histórica es defectuosa, esta es toda la historia que esa gente necesita.

De nuevo, para regresar a la noción fundamental de Gray, esta es en esencia una construcción cristiana. En el cristianismo las tinieblas y la ignorancia son sucedidas por la revelación, el pasado se borra y el resto de la historia se reduce a cumplir el plan divino hasta la Segunda Venida. En el fundamentalismo de mercado, para usar la descripción breve y precisa de George Soros, la idea central del libre mercado arrastra a los demás sistemas económicos al basurero de la historia –a fin de cuentas, vaya, qué marxista resulta todo esto–, y aunque existen altibajos no hay manera de detenernos en el camino hacia la prosperidad, a menos que incurramos en el autosabotaje.

Este sentido de inevitabilidad ha llevado a algunos miembros de la derecha estadounidense a ver las malas noticias económicas no como fruto de la insensatez del mercado sino como consecuencia de la intromisión del gobierno. El problema con George W. Bush, insisten, es que no era lo suficientemente reaganista, y ahora, en su necedad, el pueblo norteamericano ha cometido el error quizá fatal de elegir como presidente a Barack Obama. En los blogs derechistas, aunque también en Wall Street y los medios financieros, Obama es descrito comúnmente como “socialista”. En el poderoso programa de radio de Rush Limbaugh, en programas televisivos de Fox News como los de Glenn Beck y Sean Hannity, en libros como Liberal Fascism de Jonah Goldberg y Treason de Ann Coulter (se refiere, oh sorpresa, a la traición de los liberales), se habla con fervor del fin de la libertad estadounidense, y del fin del capitalismo, a menos que la gente se despabile.

Hay que decir, por cierto, que la derecha norteamericana es un caos desde el triunfo de Obama, y aunque Kudlow, Coulter, Limbaugh y Beck sean muy populares entre los fieles, representan una pequeña proporción del pueblo estadounidense que es desproporcionadamente masculina y blanca y rebasa los cuarenta años. En cualquier caso, su populismo y su xenofobia los vuelve pobres defensores de un sistema financiero que se compromete cada vez más con el libre flujo de gente y dinero y que no tiene un interés particular por disminuir segmentos demográficos de la población estadounidense. Sólo su confusión, la sensación de haber sido lanzados a la deriva en un mundo que se perfila inesperado y amenazador a la vez y en el que el futuro parece mucho más sombrío de lo que habían llegado a imaginar, empata con la impresión del pueblo en general. Hay demasiadas cosas que demostraron ser una ilusión: se sintieron prósperos, pero esa bonanza resultó estar basada en falsas suposiciones; se sintieron seguros, pero ahora resulta que el sistema entero debe ser reconstruido; se les dijo que vivían en el régimen económico más exitoso que el mundo hubiera visto, y ahora ese régimen por lo menos sufre tensiones que no padecía desde la Gran Depresión debido a lo que ha evidenciado ser un sistema bancario insolvente por naturaleza.

En el caso estadounidense uno debe añadir los oscuros efectos de la doctrina del excepcionalismo americano, que en su iteración actual –opuesta a la histórica– se reduce a la idea de que se supone que las cosas simplemente deben funcionar para el país. “No apuesten contra Estados Unidos”, entona cordialmente Warren Buffett, el multimillonario trocado en sabio folk, desde un local en Omaha. Pero por primera vez desde la Segunda Guerra Mundial muchos norteamericanos han empezado a preguntarse si esta es una propuesta tan incuestionable como antes habían pensado. Quizás Estados Unidos no es excepcional; quizá, como la difunta gobernadora de Tejas Ann Richards –otra alma folk– dijo al referirse a George Herbert Walker Bush, Estados Unidos “nació en tercera base y creyó haber conectado un triple”.

En el mundo desarrollado pero sobre todo –creo– en los centros neurálgicos del neoliberalismo, es decir, Gran Bretaña y Estados Unidos, hay cuando menos una crisis cultural desatada por el colapso financiero que ahora comienza a adquirir vida propia. El socialismo está de regreso: ¿quién lo hubiera imaginado? Pero también ha vuelto el fascismo, como desgraciadamente puede comprobar quien invierta más de cinco minutos en Fox News. Al final de Los imperdonables, el espléndido y sombrío western de Clint Eastwood, el actor-director está a punto de matar al sádico sheriff interpretado con maestría por Gene Hackman. Antes de que Eastwood jale el gatillo, el personaje de Hackman alza los ojos y dice: “No es justo. ¡Si estaba construyendo una casa!” Una metáfora muy pertinente, ay, para lo que ocurre hoy día. ~

Traducción de Mauricio Montiel Figueiras

David Rieff es escritor. En 2022 Debate reeditó su libro 'Un mar de muerte: recuerdos de un hijo'.