La crisis financiera que comenzó en agosto de 2007 y culminó su crescendo el mes pasado ha visto desplomarse los precios de toda clase de bienes: casas, títulos hipotecarios, acciones bancarias, bonos corporativos, por no mencionar las materias primas. Los inversores, presas del pánico, han optado ahora por el oro, el efectivo… y la hipérbole: “Es el fin del mundo”, “Es el Armagedón”, “Es el apocalipsis ahora”. He escuchado todas estas frases y otras en las últimas semanas. Incluso el Fondo Monetario Internacional, que normalmente se muestra sobrio, se refirió al fenómeno como “la crisis financiera más grande desde la Gran Depresión”. A lo largo de este año, la pregunta que me han hecho con mayor frecuencia es: ¿no debiste titular tu libro La decadencia del dinero?

Concuerdo en que ese sería un buen título para un volumen acerca de los últimos quince meses, pero en cierto sentido desorientaría al lector. Muchos indicadores financieros están realmente en franco descenso, pero el dinero no es uno de ellos. Al contrario: los esfuerzos desesperados de los bancos centrales por inyectar liquidez al sistema financiero han derivado en un aumento repentino de la oferta de dinero. Sin embargo, mi libro trata sobre la historia financiera desde los primeros tiempos. Y, si adoptamos una perspectiva de largo plazo, esta es sólo la última de sus numerosas crisis. Es cierto que enfrentamos una grave recesión producto del desplome crediticio. Pero no estamos a punto de ser catapultados a la antigua Mesopotamia.

El mundo financiero de hoy es resultado de cuatro milenios de evolución económica. El dinero –la relación cristalizada entre deudor y acreedor– engendró los bancos, cámaras de compensación para sumas cada vez más altas de financiamiento. Desde el siglo XIII, con los títulos de deuda pública, se introdujo la titulización de las series de pagos de intereses, al tiempo que los mercados de bonos revelaban los beneficios de los mercados públicos regulados para la compraventa de títulos. A partir del siglo XVII, las acciones de las corporaciones podían comprarse y venderse por medios similares. Desde el siglo XVIII, los fondos de seguros y los fondos de pensiones aprovecharon las economías de escala y las leyes probabilísticas para brindar protección financiera contra los peligros del riesgo calculado. Desde el siglo XIX, los contratos de futuros y de opción ofrecieron instrumentos más especializados y sofisticados: los primeros derivados. Y, a partir del siglo XX, por razones políticas, las familias fueron incitadas a inclinar sus carteras de inversiones a favor de los bienes raíces.

Las economías que combinaron todas estas innovaciones institucionales funcionaron mejor en el largo plazo que aquellas economías que no lo hicieron, ya que la intermediación financiera permite por lo general una asignación de recursos más eficiente que el feudalismo o la planeación central. No resulta del todo sorprendente, por lo tanto, que el modelo financiero occidental se extendiera alrededor del mundo, primero bajo la forma del imperialismo y, más adelante, de la globalización. Desde la antigua Mesopotamia hasta la actual China, el auge del dinero ha sido una de las fuerzas motoras detrás del progreso humano: un proceso complejo de innovación, intermediación e integración que ha resultado tan vital como el avance de la ciencia o la propagación de la ley para que la humanidad escapara de la engorrosa agricultura de subsistencia y de la miseria de la trampa maltusiana. Aun así, el auge del dinero no ha sido, y nunca podrá ser, un proceso apacible. Lejos de ello, la historia financiera es una montaña rusa con altibajos, burbujas y quiebras, furor y pánico, crisis y desplomes.

Un estudio reciente sobre el producto interno bruto y el consumo desde 1870 ha identificado 148 crisis en las que algún país experimentó un descenso acumulado del pib de al menos 10%, así como 87 crisis en las que el consumo sufrió una caída de magnitud comparable, lo que equivale a una probabilidad de desastre financiero de un 3.6% anual. Aún hoy, pese a la sofisticación sin precedentes de nuestras instituciones e instrumentos –o quizá debido a ella–, el planeta financiero sigue siendo tan vulnerable a las crisis como lo ha sido siempre. Puede ser incluso, como sostiene George Soros, que estemos viviendo la deflación de una “súper burbuja” que lleva décadas inflándose.

Existen tres razones fundamentales que dan cuenta de tal vulnerabilidad. La primera es que gran parte del futuro –o, mejor dicho, de los futuros, puesto que nunca hay un futuro singular– yace en el reino de la incertidumbre, y no del riesgo calculado. Para decirlo de manera sencilla, gran parte de lo que sucede en la vida no es como un juego de dados. Esto lo expresó de manera brillante John Maynard Keynes en 1937. “Cuando hablo de conocimiento ‘incierto’”, escribió en respuesta a los críticos de su Teoría general, “no me refiero simplemente a distinguir lo que se sabe con certeza de lo que es sólo probable. El juego de la ruleta no está sujeto, en este sentido, a la incertidumbre […] la expectativa de vida es sólo ligeramente incierta. Incluso el clima es sólo medianamente incierto. El sentido en el que estoy usando el término es aquel en el cual la ocurrencia de una guerra europea es incierta, o […] la tasa de interés de aquí a veinte años […] En relación con estos asuntos, no existe una base científica sobre la que pueda formularse ninguna probabilidad calculable. Simplemente no sabemos”.

Keynes continuaba elaborando sobre las formas en que los inversores tratan de “lograr en tales circunstancias comportarse de manera tal de salvar las apariencias como hombres racionales yeconómicos”:

1. Suponemos que el presente es una guía mucho más útil para el futuro que lo que un simple examen de la experiencia pasada ha demostrado. En otras palabras, ignoramos en gran parte la perspectiva de cambios futuros, sobre cuya naturaleza real no sabemos nada.

2. Suponemos que el estado de opinión existente, según se expresa en los precios y en la naturaleza de la producción existente, se basa en una evaluación correcta de las perspectivas futuras […]

3. Conscientes de que nuestro juicio individual no tiene valor, procuramos recurrir al juicio del resto del mundo que está quizá mejor informado. Es decir, procuramos someternos al comportamiento de la mayoría o del promedio.

Aunque no es del todo evidente que Keynes acertara en su interpretación del comportamiento de los inversores, sin duda iba por el camino correcto. Pues no cabe duda de que la subjetividad de los individuos juega un papel crucial al momento de generar volatilidad en los mercados financieros.

Esto nos lleva a la segunda razón de la inestabilidad inherente al sistema financiero: el comportamiento humano. Como hemos visto en los meses pasados, todas las instituciones financieras están a merced de nuestra tendencia innata a pasar de la euforia al desaliento; de nuestra recurrente incapacidad para protegernos contra lo que los estadistas llaman “riesgo de cola” (esos acontecimientos excepcionales pero de alto impacto en las “colas” de la curva acampanada que representa los sucesos según su frecuencia); y, sobre todo, de nuestra perpetua impericia para aprender de la historia financiera.

Y si usted aún duda de la falibilidad constitutiva de los seres humanos, basta con que se plantee la siguiente pregunta: un bate y una pelota, juntos, cuestan una libra con diez peniques, y el bate cuesta una libra más que la pelota. ¿Cuánto cuesta la pelota? La respuesta errónea es la que aproximadamente una de cada dos personas suelta sin pensarlo: diez peniques. La respuesta correcta es cinco peniques, ya que sólo con un bate que cuesta una libra y cinco peniques y una pelota que cuesta cinco peniques se cumplen ambas condiciones.

Si algún campo de estudio tiene el potencial para transformar la manera en que concebimos el funcionamiento de los mercados financieros, es el de la floreciente disciplina de las finanzas conductuales. Quienes tienen fe en la “sabiduría de las masas” no hacen sino decir que un grupo numeroso de personas es más proclive a emitir un juicio acertado que un pequeño grupo de supuestos expertos. Pero esto no aporta mucho. La vieja broma que dice que “los macroeconomistas han pronosticado exitosamente nueve de las últimas cinco recesiones” no es tanto una broma como una deprimente verdad acerca de las dificultades de la predicción económica. Los estudiantes serios de psicología, por su parte, esperan de los grupos numerosos lo mismo locura que sabiduría. Un buen ejemplo lo constituyó ese espejismo casi universal entre los inversores durante el primer semestre de 2007, el espejismo de que una crisis de liquidez grave no podría ocurrir.

La mayor parte de nuestra urdimbre cognitiva es, por supuesto, resultado de la evolución. Y la tercera razón que da cuenta del errático sendero de la historia financiera también está relacionada con la teoría de la evolución, aunque esta vez por analogía. Se suele decir que las finanzas tienen cierta cualidad darwiniana. “La supervivencia del más apto” es una frase que los empresarios combativos gustan de usar; los bancos de inversiones solían organizar conferencias con títulos como “La evolución de la excelencia”. La crisis actual ha incrementado la frecuencia de este vocabulario.

La idea de que un desarrollo darwiniano podría estar operando en la economía no es nueva. Ya en 1898 Thorstein Veblen planteó por vez primera la pregunta: “¿Por qué no es la economía una ciencia evolutiva?” (insinuando que en verdad debía serlo).

Investigaciones recientes han hecho manifiesto un punto clave: el grado de destrucción que tiene lugar en una economía moderna. Según el Departamento de Comercio e Industria del Reino Unido, 30% de los negocios con registro fiscal desaparecen después de tres años. E incluso si siguen en pie hasta alcanzar un gran éxito, a la larga, la mayor parte de las compañías fracasa. De las compañías enlistadas como las 100 más grandes en 1912, 29 estaban en bancarrota para 1995, 48 habían desaparecido y sólo 19 se contaban aún entre las primeras 100. Dado que gran parte de la actividad bancaria y bursátil consiste en proporcionar financiamiento a las empresas, no debería sorprendernos encontrar un patrón similar de destrucción en el mundo financiero.

Esencialmente, la historia financiera es resultado de la mutación institucional y de la selección natural. La “deriva” azarosa (innovaciones/mutaciones que no son impulsadas por la selección natural, sino que simplemente ocurren) y el “flujo” (innovaciones/mutaciones que se originan cuando, por decir algo, los bancos chinos adoptan las prácticas estadounidenses) ejercen cierta influencia. También puede darse una “coevolución” cuando distintas especies financieras trabajan y se adaptan juntas. Sin embargo, la selección de mercado es el motor principal. Los organismos financieros compiten entre sí por recursos limitados. En ciertos momentos, determinadas especies pueden volverse dominantes. Pero las innovaciones de especies competidoras, o el surgimiento de una especie completamente nueva, evitan la aparición de cualquier jerarquía o monocultura permanente. En términos generales, la ley de la supervivencia del más apto puede aplicarse. Las instituciones con un “gen egoísta”, hábil para replicarse (y perpetuarse), tenderán a perdurar y proliferar.

Hay que reconocer que la analogía evolutiva es imperfecta. Pero la evolución ofrece el mejor modelo disponible para comprender el cambio financiero.

La historia de los años recientes ha sido una historia de evolución de las especies, de proliferación de nuevos tipos de institución financiera, que es justo lo que esperaríamos de un sistema evolutivo. Y no sólo han proliferado nuevas formas de compañías financieras –señaladamente, los fondos de cobertura–, sino que también lo han hecho nuevas formas de activos y servicios financieros. En los últimos años, el apetito de los inversores por los títulos hipotecarios y otros títulos respaldados por activos creció insaciablemente. El uso de derivados también aumentó de manera notable, y su compraventa se dio sobre todo de manera extraoficial, cara a cara entre los intermediarios, antes que a través de intercambios públicos.

En términos evolutivos, pues, el sector de los servicios financieros pasó por una “explosión cámbrica” de veinte años, en la que las especies existentes florecieron y aumentó el número de especies nuevas. El problema es que, en el mundo natural así como en el financiero, el proceso evolutivo está sujeto a grandes trastornos ocasionales. La diferencia, por supuesto, es que mientras que los asteroides gigantes constituyen golpes exógenos, las crisis financieras son endógenas o autoinfligidas. La Gran Depresión de 1930 y la Gran Inflación de 1970 destacan como los momentos de mayor trastorno financiero, ambos seguidos por “extinciones masivas”: el pánico bancario en el primer caso, y la crisis de ahorro y crédito en el segundo. En este momento pasamos por algo comparable. Llamémosle la Gran Represión: una crisis financiera que tenía el potencial para ser tan grave como la de inicios de los años treinta, pero que las autoridades monetarias y fiscales han reprimido inyectando un cantidad pasmosa de fondos de emergencia. Pese a sus esfuerzos, no ha sido posible impedir una “Gran Muerte” de instituciones financieras, e incluso la extinción de una especie entera: los bancos de inversión de Estados Unidos que fueran alguna vez los titanes de Wall Street.

Esta crisis ha hecho añicos las esperanzas de aquellos que creían que separar el riesgo hipotecario de la gestión de balance distribuiría el riesgo de manera óptima en todo el sistema financiero. Es poco probable que esta crisis pase sin un mayor número de fusiones y compras, sin que los relativamente fuertes devoren a los relativamente débiles. Las compañías de seguros en bonos parecen destinadas a desaparecer junto con los bancos de inversión. Algunos fondos de cobertura podrían prosperar con el regreso de la volatilidad, pero muchos desaparecerán conforme los inversores corran hacia la salida. Pero la verdad es que la crisis habría sido mucho más devastadora –habría sido, de hecho, una segunda Depresión– de no haber sido por la intervención oficial. Y esto revela otra gran diferencia entre la naturaleza y las finanzas. Mientras que la evolución biológica tiene lugar en un ambiente natural, donde el cambio es en esencia aleatorio (de ahí la imagen del relojero ciego propuesta por Richard Dawkins), la evolución en los servicios financieros ocurre dentro de un marco regulatorio sobre el que influye el “diseño inteligente” –para usar una expresión de los creacionistas antidarwinianos. Los cambios repentinos en el entorno regulatorio son distintos de los cambios repentinos en el entorno macroeconómico, los cuales resultan análogos a los cambios ambientales en el mundo natural. La diferencia, una vez más, es que existe un elemento de endogenidad en los cambios regulatorios, ya que los responsables a menudo son cazadores convertidos en guardabosques, con una clara idea de la forma en que opera el sector privado. El efecto global, no obstante, es similar al cambio climático en la evolución biológica. Las nuevas normas y regulaciones pueden hacer que ciertas señales “positivas” de pronto sean desventajosas. La crisis de ahorro y crédito, por ejemplo, se debió en gran medida a los cambios en el entorno regulatorio de Estados Unidos. Los cambios regulatorios en la víspera de la crisis actual podrían tener consecuencias nocivas comparables.

Recién fuimos testigos de cómo los ministros de finanzas en todo el mundo recurrían a la improvisación desesperada conforme se hacía evidente que las medidas puramente monetarias –el recorte de las tasas de interés y diversas líneas de crédito de los bancos centrales– no serían suficientes para impedir un alud de quiebras bancarias. El Estado ha intervenido tardíamente, encargándose del corretaje de las fusiones, ofreciendo comprar los activos “tóxicos” y, finalmente (con Gran Bretaña a la cabeza), invirtiendo el dinero de los contribuyentes en acciones preferenciales para recapitalizar a los bancos.

Pese a todo, la pregunta sigue siendo hasta qué punto las garantías implícitas o explícitas para el rescate bancario generan un problema de riesgo moral, hasta qué punto fomentan la asunción de riesgos excesivos bajo el supuesto de que el Estado siempre intervendrá para impedir la falta de liquidez e incluso la insolvencia de una institución que se considera “demasiado grande como para quebrar”, es decir, demasiado delicada en términos políticos o demasiado propensa a llevar a la quiebra a muchas otras compañías. A fin de prevenir lo anterior, es casi seguro que legisladores y reguladores intentarán limitar el riesgo que contraigan los bancos tras esta crisis. Podemos ver a futuro una nueva era en la que se impondrán normas más estrictas sobre la adecuación del capital, por no hablar de los topes a los salarios ejecutivos y las nuevas reglas de contabilidad.

Pero, desde una perspectiva evolutiva, resulta poco deseable tener a cualquier institución bajo la categoría de “demasiado grande como para quebrar”, ya que sin estos embates ocasionales de destrucción creativa el proceso evolutivo podría verse coartado. La experiencia de Japón en la década de 1990 se yergue como una advertencia dirigida a los legisladores y reguladores: el sector bancario puede convertirse en una suerte de lastre si las instituciones son apuntaladas pese a su mal funcionamiento, y si las deudas incobrables no son canceladas.

El punto crucial radica en que la posibilidad de extinción no puede y no debería ser eliminada por medidas excesivamente precautorias. Como escribiera Joseph Schumpeter hace más de setenta años, “este sistema económico no puede subsistir sin la ultima ratio que consiste en la completa destrucción de aquellas existencias irreparablemente asociadas a la completa inadaptación”. Esto significaba, desde su punto de vista, nada menos que la desaparición de “aquellas compañías que no son aptas para sobrevivir”. El destino de Lehman Brothers, la única institución importante que el Tesoro de Estados Unidos ha dejado ir a la quiebra, ilustra cuán doloroso puede resultar este proceso. Pero cualquiera que piense que convertir los bancos en empresas del sector público altamente reguladas impedirá las crisis financieras, ha olvidado la década de los setenta. En aquel entonces, el sector financiero estaba sumamente regulado. Los controles del capital eran lugar común. Los banqueros vivían según la aburrida regla del 3-6-3: pagar 3% sobre depósitos, cobrar 6% sobre préstamos y estar en el campo de golf a las 3 en punto. Sin embargo, los setenta apenas constituyeron una época de estabilidad financiera. Lejos de ello, el control excesivo del gobierno sobre el sistema financiero condujo a una inflación de dos dígitos en la mayoría de las economías desarrolladas. Así que todavía queda un marcado temor de que acabemos regresando a la década de los setenta por miedo a repetir la década de los treinta.

El auge del dinero puede sonar como una nota optimista en un momento en que los bancos están en terapia intensiva y los mercados bursátiles en caída libre (en especial para aquellos que no se dan cuenta de la irónica alusión a El ascenso del hombre de Bronowski). Sin embargo, no se puede negar lo lejos que ha llegado nuestro sistema financiero desde sus distantes orígenes entre los prestamistas de Mesopotamia. Hemos tenido grandes reveses, convulsiones y muertes, es cierto. Pero ni siquiera lo peor nos ha hecho permanecer a la zaga. Aunque la línea de la historia financiera sea serrada, su trayectoria es indudablemente ascendente.

Aun así, bien podría haber rendido homenaje a Darwin titulando mi libro El descenso de las finanzas, pues la historia que he contado es auténticamente evolutiva. Cuando extraemos billetes de los cajeros automáticos, o cuando invertimos una porción de nuestro salario mensual en bonos y acciones, o cuando aseguramos nuestros automóviles o rehipotecamos nuestras casas, o renunciamos a un “enfoque doméstico” para privilegiar los mercados emergentes, nos estamos internando en transacciones con muchos antecedentes históricos.

Estoy convencido más que nunca de que, hasta que no comprendamos a cabalidad el origen de las especies financieras, no comprenderemos la verdad fundamental acerca del dinero: que los mercados financieros, lejos de ser “un monstruo que debe ser devuelto a su lugar”, como se lamentó recientemente el presidente alemán, son un espejo de la humanidad, y cada hora de cada día laboral revela la forma en que nos valoramos a nosotros mismos y a los recursos del mundo que nos rodea. No es culpa del espejo si este refleja nuestros defectos con tanta claridad como nuestra belleza. ~

© 2008, Niall Ferguson

Traducción de Marianela Santoveña

_______________

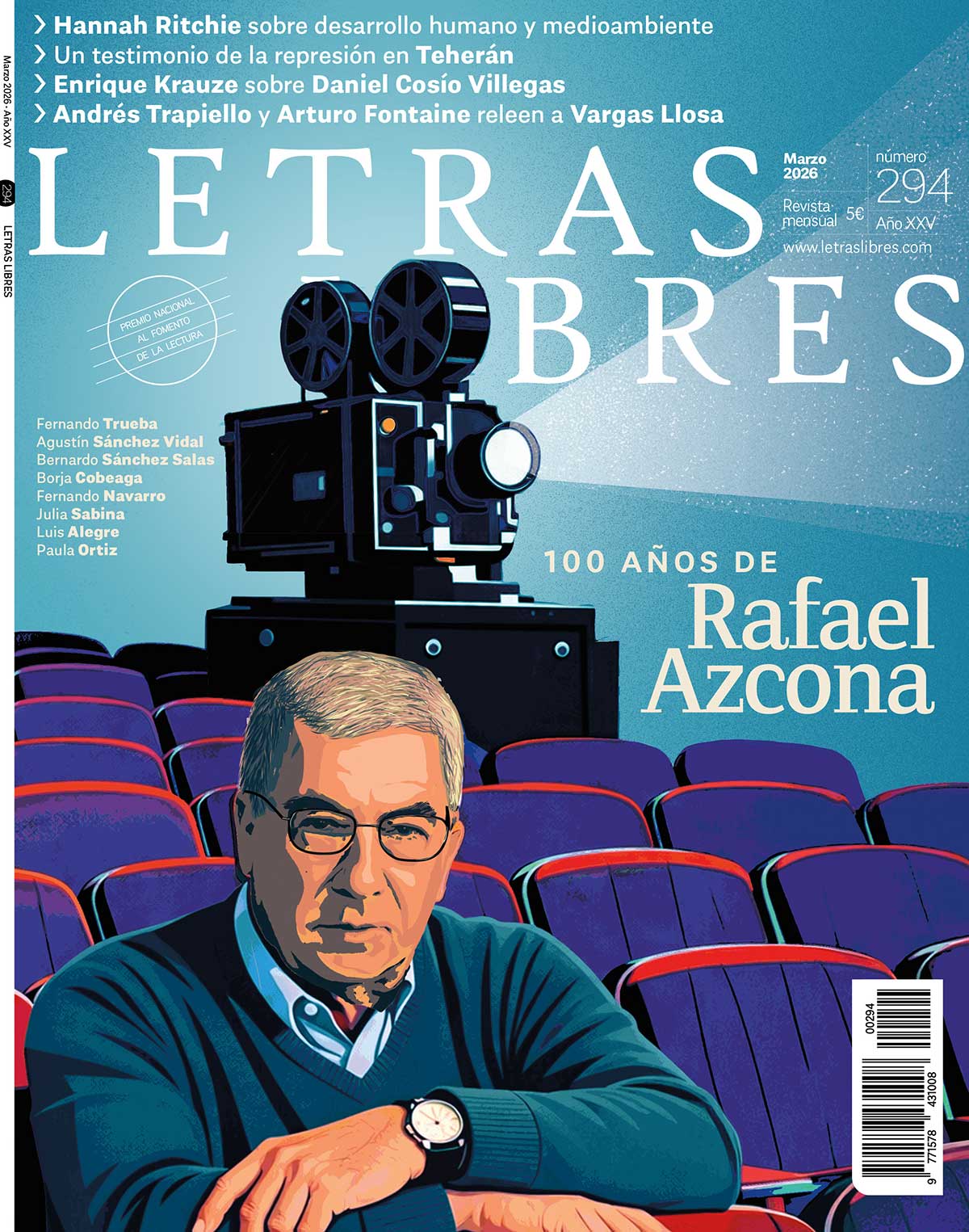

La virulencia de la crisis financiera internacional obligó al historiador Niall Ferguson a escribir un nuevo epílogo para su monumental libro The Ascent of Money: a Financial History of the World, que Debate publicará próximamente con el título El auge del dinero y que aquí reproducimos con el aval del autor.