La necesidad de reformar el sistema de pensiones mexicano se hace cada vez más evidente y apremiante. Es un riesgo que hemos visto crecer año con año desde hace varias décadas. Si bien se han realizado algunas reformas desde 1995, todas ellas han sido parciales y han enfrentado retos sociales, económicos y de diseño que han repercutido en el impacto, nunca satisfactorio, de las soluciones esperadas. Cuando me preguntan si es probable que el sistema de pensiones estalle si se mantiene como ha funcionado en este sexenio, pienso que no debemos concentrarnos solamente en el futuro porque, de hecho, la crisis de las pensiones ya está aquí. Así pues, debemos actuar con prontitud para evitar que el problema siga creciendo y tenga efectos lamentables en otros sectores.

Considero que en la actualidad hay, cuando menos, tres obstáculos que tendrá que enfrentar la siguiente administración: la desigualdad entre los distintos sistemas de pensiones; el creciente gasto gubernamental que ha desplazado el financiamiento de otros rubros; así como el crecimiento de la deuda que el sistema actual ha propiciado, la cual se vuelve un lastre intergeneracional. En las siguientes líneas desarrollaré estos puntos y señalaré, además, cuatro factores de riesgo que deberían ser contemplados para evitar que las problemáticas se agudicen si no se toman las acciones necesarias.

Es imprescindible ponderar la fragmentación del sistema de pensiones, lo cual constituye un primer factor de riesgo. Actualmente, tenemos más de seis instituciones federales que entregan pensiones contributivas y no contributivas; en esquemas anteriores a las reformas que se denominan “de beneficio definido” y, en el esquema actual, “de contribución definida” o cuentas individuales. Entre dichas instituciones y entre los diferentes esquemas existen requisitos y beneficios distintos de acuerdo con el tipo de trabajador, lo que genera desigualdad social y económica.

Las pensiones contributivas son aquellas vinculadas a contribuciones que realiza el trabajador durante su vida laboral. Para poder acceder a ellas, debe cumplir con ciertos requisitos de edad y antigüedad; por ello, se inscriben en el ámbito del trabajo formal. Las pensiones no contributivas son aquellas en las que no existe una contribución del trabajador durante su vida laboral. También se les conoce como “pensión social”. En México, las pensiones contributivas a nivel federal las gestiona el Instituto Mexicano del Seguro Social (IMSS), el ISSSTE, Pemex, la CFE y la SHCP (ISSFAM, LYFC, Ferronales y otras). Mientras que la pensión no contributiva es entregada por la Secretaría de Bienestar. Por esta disparidad de características se entiende que el sistema actual adolece de un ente rector que dicte la política de pensiones en el país de manera general y homogénea.

Además de los otorgados por instituciones federales, existen subsistemas de pensiones a nivel estatal, municipal e, incluso, dependientes de las universidades públicas, entre muchos otros tipos. Algunos expertos han señalado que hay más de mil subsistemas de pensiones de los que tenemos conocimiento parcial o nulo. Esto constituye un segundo factor de riesgo porque no existe transparencia ni rendición de cuentas que permita realizar una valoración del tamaño del problema que representa el pago de pensiones en todo el país: el pasivo contingente al que deberemos enfrentar tarde o temprano.

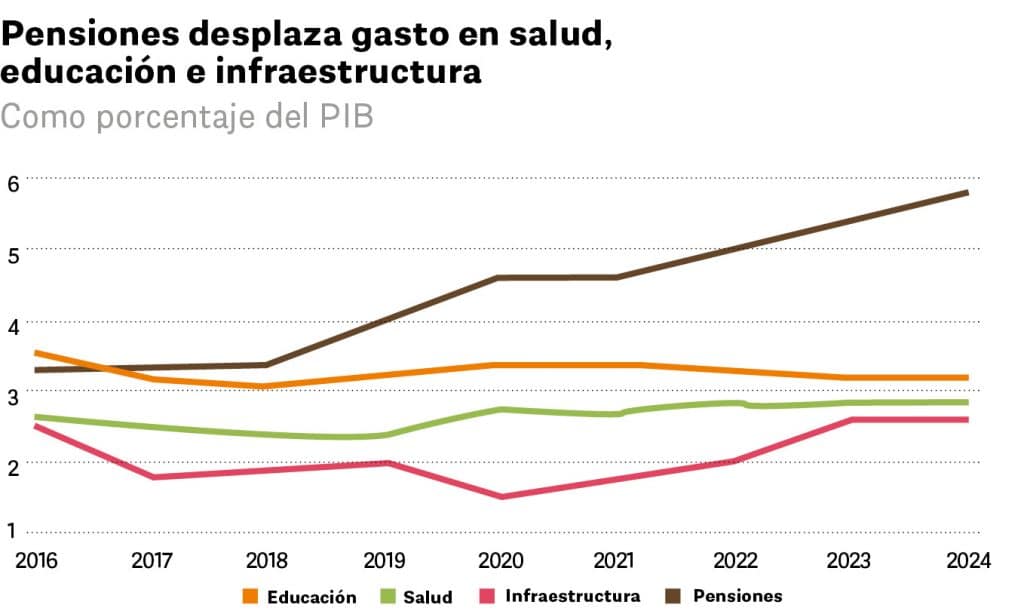

En 2024 se planea gastar casi dos billones de pesos en pensiones de acuerdo con el Presupuesto de Egresos de la Federación 2024 aprobado en noviembre de 2023. Esta cantidad corresponde al 22% del total del presupuesto nacional. Es el segundo gasto más grande después del gasto federalizado y ha crecido un 140% entre 2018 y 2024, principalmente porque el programa de Pensión para el Bienestar de las Personas Adultas Mayores tuvo una implementación universal y un aumento del monto otorgado: pasó de un presupuesto de 35 mil millones en 2018 a 465 mil millones en 2024. Vale la pena mencionar que el aumento del gasto en pensiones está determinado por el envejecimiento de la población, lo cual representa un tercer factor de riesgo dado que en México y América Latina se presenta de manera más acelerada. Esto quiere decir que la proporción de adultos mayores con respecto a toda la población está aumentando de forma vertiginosa cada año, mientras que la proporción de niños y jóvenes decrece.

Se sabe que el rubro de las pensiones es un tema sensible para la población y conlleva un posible costo político que ningún gobierno quiere enfrentar. Sin embargo, el gasto en pensiones ha crecido a un ritmo sin precedentes en los últimos cinco años, provocando que se destinen menos recursos a otros ámbitos igual de importantes como lo son la salud, la educación y la infraestructura. El gasto en pensiones ha desplazado el financiamiento de otros sectores desde 2016 como puede verse en la tabla anterior.

El cuarto factor de riesgo consiste en que no se tiene una fuente de financiamiento estable y sostenible para poder seguir el ritmo creciente del gasto en pensiones. México es uno de los países a nivel regional y global que menos impuestos recauda como proporción del PIB. También los ingresos petroleros han sufrido disminuciones importantes en los últimos años. Esto conlleva a tener ingresos públicos bajos, aproximadamente el 21% del PIB en 2024, mientras que el gasto total se ubica en niveles del 26% del PIB y el gasto en pensiones alcanzará el 5.4% del PIB. Por tanto, cada año es necesario incurrir en el endeudamiento para poder cubrir el gasto, lo que genera el aumento del Saldo Histórico de Requerimientos Financieros del Sector Público (SHRFSP) o deuda total. Este endeudamiento al que se recurre con tal de ofrecer pensiones tendrá implicaciones catastróficas: la deuda la pagarán las siguientes generaciones que están recibiendo servicios de salud y educativos precarios, lo cual merma sus oportunidades en el futuro. En este sentido, el problema de la desigualdad se transfiere incluso a personas que no han nacido.

Los factores de riesgo y los problemas que ha generado el sistema de pensiones no han sido provocados solo por las decisiones de política de la presente administración. Hay factores sociales y políticas que deben modificarse, pues ya existen adversidades a las que se enfrenta la población actual y las siguientes generaciones afrontarán un panorama más complicado en distintos sentidos: mercado laboral, economía global, desigualdad más profunda, cambio climático y salud mental.

Las estimaciones de la Auditoría Superior de la Federación indican que no dejaremos de pagar pensiones del esquema de beneficio definido antes del 2100. Esto quiere decir que, en este momento, cada uno de los mexicanos debe pagar esas pensiones mediante sus impuestos, mientras intentan ahorrar en su cuenta individual del Sistema de Ahorro para el Retiro (SAR) para tener una pensión decente en la vejez. Por los elementos expuestos en este texto, hago un llamado a los tomadores de decisiones a considerar los efectos adversos de mediano y corto plazo. Es fundamental realizar los cambios necesarios en el sistema de pensiones para que sea más igualitario, transparente y sostenible para la población actual y futura. ~

es directora ejecutiva del Centro de Investigación Económica y Presupuestaria (CIEP).