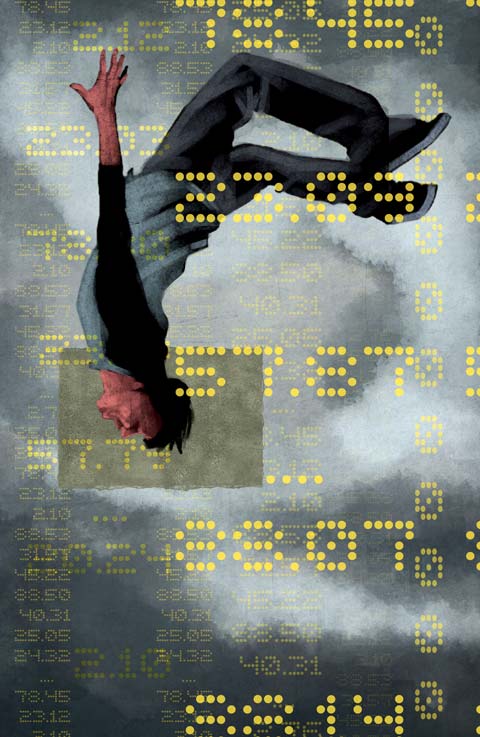

Y en el día 101, la administración de Obama cometió su mayor error a la fecha al decidir transitar por un camino peligroso atentando contra el estado de derecho.

En días pasados, Chrysler se sometió a la protección que ofrece el llamado Capítulo Once de la Ley de Bancarrota. En lo que se denominó un “paquete” previamente negociado, hubo un obvio ganador: el sindicato. Los claros perdedores fueron los tenedores de bonos emitidos por la empresa.

Permítame correr el riesgo de aburrirlo con mi simplismo. Si compro una acción de una empresa soy en parte dueño de ésta. Si compro un bono de la empresa, soy su acreedor. Un accionista está tomando más riesgo, pues sabe que va al último en caso de la liquidación de la empresa. A cambio de ese riesgo, sin embargo, tiene una capacidad infinita de obtener un lucro con su inversión, pues el precio de la acción que compró puede subir en forma ilimitada.

No así en el caso de quien tiene un bono. En el mejor de los casos ese acreedor recuperará la totalidad del capital que le prestó a la empresa, más el pago de intereses previamente acordado en el momento de que se otorgó el crédito. Pero no todos los acreedores son iguales. Una empresa puede endeudarse en formas diferentes. Puede, por ejemplo, pedir un crédito bancario dando algún activo específico como garantía. Si no le paga al banco, éste tendrá derecho a quedarse con ese colateral para “cobrarse”. Puede también pedir un crédito sin ofrecer una garantía. La diferencia entre uno y otro préstamo estará en el costo. Si la empresa ofrece un colateral –una garantía– entonces pagará una tasa de interés más baja que si no lo ofrece, pues al no darle garantías al banco, o a cualquier otro acreedor, éste estará tomando más riesgo y debe ser compensado por él.

Entonces, en un proceso normal de bancarrota hay acreedores más “senior” en la estructura de capital que otros. Recibirán su pago primero aquellos que aceptaron tasas más bajas a cambio de tener prioridad en caso de una liquidación. Posteriormente, habrá acreedores con menos protección que recuperarán su capital hasta que se haya cubierto la deuda de quienes están en el nivel previo. Los adeudos con empleados, por ejemplo, van típicamente hacia el final, pero se les pagará antes de hacerlo a los accionistas.

El orden de la estructura de capital es inamovible. Está claramente estipulado en los contratos de crédito con los bancos o en el prospecto que ampara a la emisión de un bono. Hoy, sin embargo, el equipo de Obama decidió que tanto el gobierno como el sindicato pueden “meterse en la cola”.

En el “paquete” anunciado, en el que la empresa Chrysler pide protección de sus acreedores y se da de 30 a 60 días para presentarle a la corte una propuesta de reestructuración, se intenta que los tenedores de bonos acepten recibir –en el mejor de los casos– 29 centavos de cada dólar que se les debe, mientras que el sindicato recibirá alrededor de 76% de lo que se les adeuda, y el gobierno 87%. Al final, el fideicomiso para los gastos de salud de los pensionados del sindicato acabará siendo dueño de 55% de las acciones de la empresa, el gobierno del 8%, y la empresa italiana Fiat del 20%.

No sorprende que los tenedores de bonos votaran en contra de esta resolución. En condiciones tan adversas, a ellos claramente les convendría más una simple liquidación de la empresa. Esa es la alternativa que les permite recuperar la mayor parte de sus recursos. Al negarse a “bailar con la más fea”, despertaron la ira del presidente Obama, quien los tachó de codiciosos y poco solidarios. En un acto insospechado, el presidente identificó a quienes tienen estos bonos como “hedge funds”, invocando un término de pésima fama e invitando al repudio público. Una vez más, los “ricos” son los malos.

Se olvida, sin embargo, que muchos de los fondos que tienen este tipo de bono invierten recursos que provienen de fondos de pensiones y de lo que logran guardar trabajadores tan “proletarios” y tan merecedores de proteger sus ahorros como los del UAW (“Union of Auto Workers”, el sindicato de trabajadores del ramo automotriz). Sin embargo, los primeros son anónimos, y los segundos han contribuido públicamente con 25.4 millones de dólares a las campañas de legisladores federales durante las últimas dos décadas (prácticamente todo para candidatos demócratas).

Los fondos que se especializan en invertir en bonos con problemas (“distressed debt”) también resultan afectados en un momento en el que se les quiere convencer de invertir en la compra de activos de los bancos. La violación de sus derechos sienta un mal precedente y puede impedir o encarecer su participación en otras transacciones.

Ahora será la Corte de Bancarrota la que estará bajo el reflector cuando tenga que dar su fallo. O vota a favor de darle un inmerecido regalo a los 54 mil trabajadores de esta empresa, o respeta el estado de derecho y protege las atribuciones que la ley le otorga a los acreedores. Espero estén conscientes, sin embargo, que de elegir la primera opción, incrementarán el costo –la tasa de interés– de todas las emisiones de bonos que hagan las empresas estadounidenses en el futuro, pues los acreedores tendrán que exigir un mayor premio para compensar por el hipotético riesgo que asumirán cuando un presidente populista cambie, a la mitad, las reglas del juego y los tache de codiciosos por hacer valer su derecho a votar para exigir el pago que, de acuerdo a un contrato legal, les corresponde.

El resultado de este proceso será el nacimiento de una flamante empresa propiedad del sindicato, en asociación con una empresa automotriz italiana. Esto me recuerda lo que un amigo chileno me dijo una vez : “cuando compras un auto italiano tienes dos momentos felices: el día que lo compras y el día que lo vendes”. Él se refería al caso de un Ferrari, pero la asociación, en este caso, es con Fiat, empresa cuyas siglas, se dice, significan Fix It Again, Tony. No puedo pensar en una combinación más apetecible. Seguramente no se darán abasto para satisfacer la demanda de los ansiosos compradores. Aunque, pensándolo bien, si la estrategia falla, siempre puede Obama decir que quienes no compren son “poco patriotas”, o inventar algún subsidio o impuesto para “motivar” a los potenciales compradores.

Es columnista en el periódico Reforma.