La economía española ha sido un ejemplo reciente de rápido crecimiento entre los países desarrollados. Los presidentes del gobierno español se permitían ir por el mundo dando lecciones de cómo hacer crecer una economía y adelantar a sus “rivales” económicos. Los comentarios del presidente Zapatero sobre el avance de España a Italia en términos de pib per cápita fueron el último ejemplo. Pero el “milagro” económico español de los últimos diez años languidece. El gobierno español culpa a la crisis internacional de los graves problemas económicos en lo que los psicólogos llamarían atribución externa de los problemas, cuando los éxitos se atribuían a aciertos internos. Sin embargo, el crecimiento económico español había sembrado la semilla de una crisis propia. Un crecimiento muy dependiente del sector inmobiliario (que llegó a representar el 18% del PIB y absorber el 60% del crédito total) y del aumento rápido del endeudamiento de familias y empresas con fondos provenientes del exterior (un déficit exterior del 10% del PIB) no es de ninguna manera un modelo de crecimiento saludable. Una economía con un crecimiento nulo de la productividad, como era el caso español, estaba destinada al fracaso en el medio plazo. La enorme burbuja inmobiliaria española era insostenible con o sin crisis internacional. Los problemas financieros internacionales simplemente hicieron patente la imposibilidad de posponer el necesario reajuste del modelo de crecimiento a la española.

Castillos en el aire: factores psicológicos en las crisis… ¡y en las expansiones!

Los efectos psicológicos y, en particular, la pérdida de confianza, juegan un papel importante en las crisis. Pero no debemos olvidar que el exceso de confianza fue un factor muy importante en la insostenible expansión del periodo anterior. El mantenimiento de unas expectativas irracionales sobre el crecimiento futuro del precio de la vivienda y un conjunto de falacias populares relacionadas con el sector inmobiliario (entre las que destacaba la creencia de que el precio de la vivienda no podía caer) provocaron una expansión insostenible del sector de construcción residencial. Los poderes públicos deberían haberse planteado el “apaciguamiento del exceso de confianza”, especialmente ante el descarado intento de propagar un optimismo injustificado sobre la evolución futura del sector inmobiliario por parte de los promotores y constructores españoles.

También merece la pena señalar que los factores psicológicos normalmente se activan a partir de problemas reales. En ese sentido era lamentable ver a los representantes del gobierno, y algunos analistas económicos españoles, decir al comienzo de la crisis que los problemas económicos “sólo estaban en la cabeza de los ciudadanos” y que la crisis “no era real”. Y mientras tanto la destrucción de empleo se aceleraba y el exceso de endeudamiento provocaba problemas financieros a multitud de familias.

Pero, sin duda, la pérdida de confianza ha tenido cierta influencia en la profundidad de la crisis actual. ¿Cómo se puede recuperar la confianza? Básicamente siendo transparente y realista sobre la situación económica. Ésta es la aproximación adoptada por Barak Obama. Frases como “aún no hemos tocado suelo” o “hay signos de mejora pero la recuperación será larga” ejemplifican esta opción.

¿Cómo no se genera confianza? No se genera confianza negando la crisis cuando hay ya indicaciones claras de su existencia, como hizo el gobierno español. Esta actitud hace perder la credibilidad y dificulta la capacidad de generar confianza en el futuro, cuando realmente aparezcan los signos de recuperación. Tampoco se genera confianza haciendo predicciones imposibles sobre momentos de recuperación futura (“la economía empezará a generar empleo en marzo de 2009” o “la reunión del G20 marca el comienzo de la recuperación”) como ha hecho el presidente Zapatero.

Por tanto, la confianza es un factor importante en la evolución de la economía, pero recuperar la confianza requiere algo más que declaraciones solemnes y grandilocuentes. Precisa un análisis realista y sustentado en la evidencia.

Gastad, gastad, malditos

Ante los problemas generados por la crisis económica los gobiernos actuaron inicialmente con las recetas habituales. Se pensó que la bajada de los tipos de interés, que tanto éxito tuvo después de la burbuja tecnológica, podría resolver la crisis. Sin embargo, y al igual que ya sucediera en el caso japonés donde también coincidieron el pinchazo de una burbuja inmobiliaria y bursátil, la munición monetarista no dio los frutos deseados. Tras reducir los tipos de interés a niveles cercanos a cero, la Reserva Federal comenzó una expansión cuantitativa (que los economistas denominan gráficamente como “tirar dinero desde helicópteros”), que fue seguida por el Reino Unido.

Los problemas de la política monetaria para hacer frente a la desaceleración económica hicieron que los gobiernos volvieran la vista a las viejas recetas keynesianas. Si el consumo privado no conseguía sostener la producción, el sector público tomaría la iniciativa. Esta perspectiva ha sido adoptada de manera muy decidida en Estados Unidos y, con algo menos de entusiasmo, en Europa. En España el gobierno también decidió poner en marcha la máquina del gasto público con la financiación de obras municipales y un plan de construcción de infraestructuras.

Los economistas del lobby constructor de infraestructuras argumentan, sin citar fuentes ni métodos de cálculo, que cada euro invertido en obras públicas genera tres euros de producción. Nada más lejos de la realidad: en países desarrollados y, en especial, aquellos que tienen unas infraestructuras de construcción reciente como España, este tipo de inversión es muy poco rentable. De hecho hay una enorme cantidad de literatura económica que muestra el escaso efecto de las infraestructuras sobre la productividad. En un país como Estados Unidos puede tener sentido reconstruir el maltrecho sistema público de carreteras. En España hacer un cuarto carril para que se pueda acceder sin atascos los fines de semana a las segundas residencias sería un disparate. Continuar con la construcción de trenes de alta velocidad para conectar todas las ciudades españolas es otra de las “grandes” ideas para gastar en infraestructuras. Sin embargo, los análisis coste-beneficio muestran que esta alternativa de transporte es muy cara y muy poco rentable frente a otros medios ferroviarios como podrían ser trenes convencionales de velocidad alta. No es el momento de hacer grandes infraestructuras cuyo impacto sobre el empleo será, en el mejor de los casos, de corto plazo. Es el momento de que España haga una decidida apuesta por la educación y la formación del capital humano para superar las disfunciones del pasado y poner los fundamentos de la productividad futura.

Los hijos del ladrillo

Durante los años de rápida expansión económica, donde el sector de la construcción ha aportado aproximadamente un 25% del crecimiento del PIB español, se han producido enormes disfunciones. Un aspecto importante es el efecto de largo plazo que este tipo de sesgo productivo ha provocado en el capital humano. Los informes sobre el sector educativo español muestran que el mal llamado “fracaso escolar”, atribuido a los jóvenes que no continúan los estudios más allá de la enseñanza obligatoria, se situaba en niveles muy elevados en términos comparativos con otros países, y empeoraba incluso respecto al pasado. La causa era simple: el coste de oportunidad de seguir estudiando había aumentado significativamente, y la rentabilidad diferencial de los estudios superiores frente a los obligatorios había caído. De hecho muchos jóvenes con estudios universitarios acaban en trabajos para los que están sobrecualificados y, por tanto, ganando salarios bajos.

Esto significa que muchos jóvenes decidían interrumpir sus estudios e ir a trabajar a la construcción donde, en los buenos tiempos, obtenían unos sueldos elevados sin necesidad de tener estudios por encima de los obligatorios. Esta estrategia es nefasta en el largo plazo tanto para la economía en general (perjudica la formación de capital humano), como para los jóvenes que toman este tipo de decisiones, pues su vuelta al sistema educativo resulta complicada.

La actual crisis económica está reduciendo rápidamente las ventajas de abandonar prematuramente el sistema educativo. Los datos de la última Encuesta de Población Activa española (cuarto trimestre de 2008) muestran algunos indicios de este probable cambio de tendencia. El desempleo total aumentó en 610.000 personas en el último trimestre de 2008. Sin embargo, hay un grupo de edad en el cual el desempleo disminuyó: se trata de los jóvenes entre 16 y 19 años. El motivo no es un aumento de la ocupación pues, al igual que en otros grupos de edad, la ocupación ha caído entre los jóvenes españoles. La razón hay que buscarla en la disminución del número de jóvenes buscando empleo y su contrapartida, la continuación de sus estudios.

Pero este probable cambio de tendencia no resuelve los problemas de la generación del ladrillo. Unos jóvenes que pasarán su primera crisis económica después de un largo periodo de bonanza en el que han vivido acostumbrados al crédito fácil y el consumo acelerado. Unos jóvenes que salieron del sistema educativo antes de tiempo para engrosar el empleo de un sector de la construcción cuya época dorada es ya parte de la historia. Y otros jóvenes, los que continuaron estudiando hasta completar una carrera universitaria, que vieron cómo la escasa productividad de la economía española, y la escasez de puestos de trabajo que requiriesen un elevado nivel de preparación, les obligaba a aceptar empleos poco adecuados a su nivel de cualificación. La literatura muestra cómo este desajuste educativo tiene efectos importantes de largo plazo. Y, por si esto fuera poco, muchos de estos jóvenes tendrán que llevar durante treinta o cuarenta años la pesada carga hipotecaria.

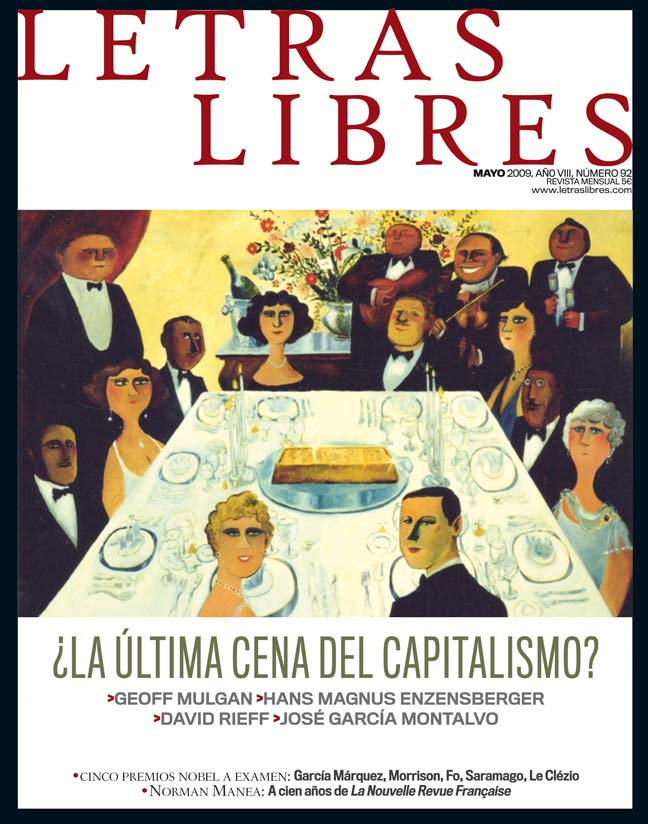

¿Hacia un “nuevo capitalismo”?

Se habla con insistencia de la necesidad de reformar el sistema capitalista para resolver los problemas actuales y evitar crisis futuras. La consiga general parece ser aumentar la regulación. Pero la regulación no es una panacea. Es obvio que el mercado tiene fallos, pero el regulador también se puede equivocar, y mucho. Sobre todo si no es independiente de los políticos. Es difícil pensar en dos empresas más reguladas que Freddie Mac y Fannie Mae. Sin embargo, la presión de los políticos norteamericanos (incluidos Clinton y Bush Jr.) en mostrar, por intereses electorales, un aumento en la tasa de propietarios de viviendas estimuló a estas empresas a financiar operaciones cada vez más arriesgadas, que derivaron en el colapso de los gigantes hipotecarios.

La diferencia entre las crisis bancarias de principios de siglo XX y la crisis actual (que no ha generado una caída en cadena de bancos) es la existencia de los bancos centrales y la necesaria regulación bancaria.

Pero esto no implica que la regulación sea la solución a todos los problemas. Toda regulación tiene un coste que hay que comparar con el beneficio que generará, basándose en el conocimiento científico acumulado y no en suposiciones, presiones políticas o intentos de satisfacer a la opinión pública. Además la situación actual tiene más que ver con errores en la supervisión regulatoria que con la falta de regulación. Regular es una opción, pero sólo cuando sea realmente necesario y esté justificado.

En el caso español en ocasiones se ha loado la regulación prudencial del Banco de España. Los dos elementos básicos de esta regulación son las estrictas condiciones para sacar operaciones del balance de los bancos y los requerimiento de provisiones genéricas que se imponen (en exceso de las habituales) para cubrir el incremento de la morosidad crediticia en las fases bajistas del ciclo. Es cierto que estas medidas han protegido temporalmente al sistema financiero español de los problemas bancarios aparecidos en otros países. Pero la reciente intervención de la Caja de Castilla la Mancha pone de manifiesto que estas medidas no han inmunizado al sistema financiero español. La rapidez del aumento de la morosidad de los bancos y las cajas de ahorro españolas muestra que se concedieron gran cantidad de hipotecas “tóxicas”. De hecho, ésta es la causa de que los bancos españoles no compraran hipotecas subprime estadounidenses como hicieron los bancos de otros países europeos: en España había suficiente subprime sin necesidad de ir a comprar a otros sitios.

A pesar de los aspectos de regulación más estricta del sistema financiero español, el Banco de España debería haber sido más contundente en desalentar el rápido crecimiento del endeudamiento de familias y empresas inmobiliarias que ha sido, en gran parte, el causante de la enorme burbuja inmobiliaria española. Es cierto que el Banco de España avisó en ocasiones sobre el incremento del endeudamiento de las familias. Sin embargo, como principio general, seguía manteniendo que el nivel de endeudamiento de las familias españolas todavía estaba por debajo del nivel de otros países sin considerar que quizás en esos países se habían superado ya los límites razonables. Además siempre se resistió a utilizar el término “burbuja inmobiliaria” para referirse al aumento del precio de los activos inmobiliarios como una “sobrevaloración”, argumentando que podría corregirse si la inflación general era, durante varios años, algo superior al incremento del precio de la vivienda.

En conclusión

Parece claro que hay que hacer ajustes en los modos de funcionamiento de las economías de mercado. Es necesario evitar que los incentivos perversos de los agentes vuelvan a generar una crisis importante. Para conseguir este objetivo habrá que aumentar la regulación, pero sin caer en excesos. Es adecuado que los ejecutivos cobren bonus por productividad pero, al mismo tiempo, debería haber un esquema para que devolvieran esos bonus cuando los resultados son malos. La regulación debería también impedir que los bancos socialicen las pérdidas en base a la justificación de que “son demasiado grandes para quebrar”. Para conseguir este objetivo los bancos deberían pagar por los sistemas de garantía en función de su nivel de endeudamiento y riesgo. También sería conveniente la existencia de un regulador del riesgo sistemático. Finalmente, es necesaria más transparencia en los mercados de derivados que se negocian entre dos partes (over the counter) así como mayor control de las transacciones fuera de balance.

Pero argumentar que la crisis actual supone el fin del capitalismo no tiene fundamento. Es más, muy posiblemente el “nuevo capitalismo” que surja de esta crisis no dure mucho. En el pasado los periodos de crisis económica han venido acompañados de un incremento de la regulación, que se ha relajado en cuanto el ciclo económico expansivo vuelve a tomar la iniciativa.

¿Aprenderemos algo de esta crisis? Seguramente no. La exuberancia irracional volverá. Pensemos que hace tan sólo veinte años que sucedió la crisis de las cajas de ahorros en Estados Unidos; hace tan sólo once años que se produjo el fiasco del Long Term Capital Management, un enorme hedge fund que tuvo que ser rescatado por la Reserva Federal por ser, al igual que se argumenta de muchos bancos actuales, “demasiado grande para dejarlo quebrar”; hace tan sólo nueve años que pinchó la burbuja tecnológica. Y seguimos hinchando burbujas: la última en pinchar ha sido la crediticia e inmobiliaria, creada a partir de 2003 a base de mantener los tipos de interés muy bajos durante mucho tiempo. Por desgracia la próxima burbuja especulativa ya está buscando el aire para llenarse. Lo que se precisa son gestores políticos que desinflen estas burbujas, desalentando el exceso de confianza asociado con las mismas, antes de que tengan consecuencias dramáticas sobre la economía. Por desgracia los superhéroes son sólo personajes de ficción. ~